一、 行业概述

根据观研报告网发布的《2021年中国运动鞋行业分析报告-行业格局现状与发展趋势前瞻》显示。运动鞋,是根据人们参加运动或旅游的特点设计制造的鞋子,其设计不仅要符合运动中的力学、生物学、人体工程学、运动学、运动生理学、卫生学的要求,而且还要考虑帮助运动员提高运动成绩或创造更好的运动成绩。因此在运动鞋的设计和制造过程中应充分考虑运动的特性,这是运动鞋区别于皮鞋等其他鞋类的标志。运动鞋的鞋底和普通的皮鞋、胶鞋不同,一般都是柔软而富有弹性的,能起一定的缓冲作用,运动时能增强弹性,有的还能防止脚踝受伤。所以,在进行体育运动时,大都要穿运动鞋,尤其是高烈度体能运动时。

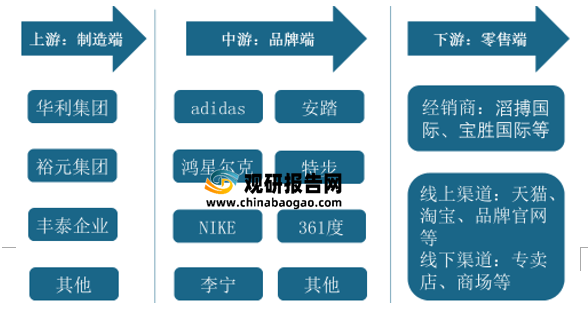

目前,我国运动鞋行业已经形成了上游制造端,中游品牌端和下游零售端的完整产业链。其中上游制造端代表企业主要有华利集团、裕元集团和丰泰企业等等;中游品牌端代表品牌主要有adidas、安踏、特步、鸿星尔克和李宁等等;下游零售端的主要经销商包括滔搏国际、宝胜国际等,销售渠道主要分为线上渠道和线下渠道,其中线上包括天猫、淘宝、品牌官网等平台,线下主要是大型商超、专卖店等。当前我国部分运动鞋制造商和运动鞋品牌企业也采用自有的分销体系进行销售。

我国运动鞋行业产业链

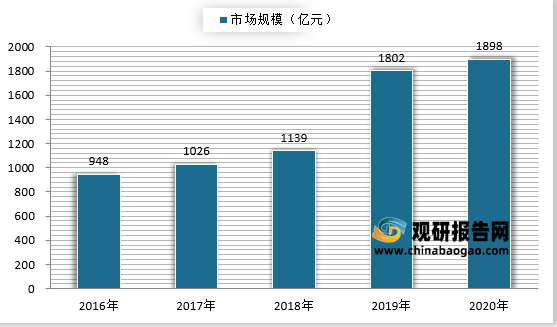

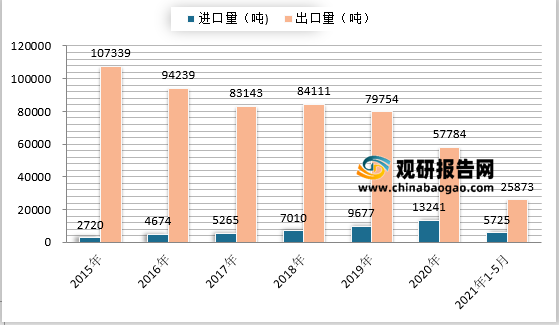

根据观研报告网发布的资料显示。在我国居民健康意识的增强,以及近几年国家倡导的全民运动风潮背景下,越来越多的人将运动纳入了日常生活活动之一,相应的各类体育产业规模也明显随之上升。2016年我国运动鞋行业市场规模为948亿元;到2020年我国运动鞋市场规模已经达到1898亿元。进出口上,我国运动鞋进口量逐渐增加,出口量逐渐减少。

2016-2020年我国运动鞋行业市场规模情况

2015-2021年5月我国运动鞋进出口量变化情况

二、 上游制造端

我国运动鞋上游制造端龙头企业优势明显,代表企业主要有华利集团和裕元集团。这两家企业主要为国际知名运动鞋品牌代工。

我国运动鞋行业上游制造端龙头企业情况

名称 |

概况 |

竞争优势 |

裕元工业(集团)有限公司 |

立于1988年,是在香港交易所上市的台资工业公司,其母公司为宝成工业。该公司是全球最大主要国际品牌运动鞋及便服鞋制造商。裕元集团的生产基主要有越南、中国大陆及印尼。企业员工数高达29.85万名。2021年上半年该公司运动鞋、便服鞋、户外鞋、运动凉鞋总收入为25.06亿元,占比52.12%。 |

客户资源优势:公司积累了全球知名运动鞋履客户资源,如Nike、Adidas、Reebok、Converse、New Balance、Timberland、Puma及Asics等 |

毛利润优势:公司毛利率常年维持在高位,领先同行水平。2019年毛利率24.8%,居行业最高,公司大部分产能布局海外且仍有进一步向东南亚迁移的趋势,可有效降低生产成本。2020年,公司受疫情影响毛利率减少至21.7%。 |

||

应收账款回款能力优势:2020年公司应收账款周转率为12.05次,应收账款周转天数为29.87天,近五年公司平均应收账款周转率14.03次,高于同行业其他公司。 |

||

数字化进程缩短生产交期优势:公司可通过流程改造灵活调整产线,提高流程效率及产能,满足客户30-45天的生产交期要求。且在生产制造各环节中,该公司自动化以得到广泛运用,还通过物联网的整合为生产基地提供预测性维护,实现全面数字化生产的智能工厂。 |

||

中山华利实业集团股份有限公司 |

成立于2004年,从事运动鞋履的开发设计、生产与销售,是全球第二大运动鞋专业制造商。今年4月在深交所创业板上市。目前该公司在越南、中国、多米尼加、缅甸等地共有21家制鞋工厂,员工总数超过10万人。2019年,华利集团鞋履产量超过1.8亿双;2020 年疫情背景下,公司实现营收/归母净利139.3/18.8 亿元,同比-8%/+3%。2021年上半年该公司运动鞋业务营业收入81.77亿元,占比99.79%。 |

客户资源优势:公司积累了全球知名运动鞋履客户资源,如Nike、Converse、Vans、Puma、UGG、Columbia、Under Armour、HOKA ONE ONE等。 |

开发设计优势:公司拥有经验丰富的设计开发团队,积累和沉淀了深厚的鞋履开发和制造经验。公司熟悉客户设计理念,能够利用自身积累的专业经验和技术优势,参与客户的产品开发过程,对品牌的产品设计形成重要补充。 |

||

品质优势:公司产品质量得到了客户的高度认可,获得多项荣誉,2018与2019年连续两年获得Nike美国总部颁发的品质大奖。 |

||

快速交付能力优势:公司凭借突出的开发设计优势、规模化采购和制造优势及精细化管理能力,形成了“快速设计制样、快速爬坡量产、快速产品交付”等运营能力。 |

另外,因为我国国内部分本土品牌企业是从代工起家,有自建工厂,所以其自产能力较强。例如我国的安踏、361度等公司,近几年我国的李宁也已经在广西自建工厂并投入使用。

三、 中游品牌端

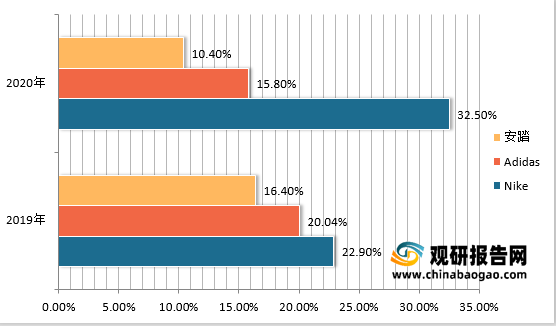

当前我国中游运动鞋品牌端市场占比排名前二都被国际品牌耐克和阿迪达斯占据,国内本土运动鞋品牌的市场占比有被压缩的风险。2019年Nike在我国运动鞋品牌市场上占比22.90%,Adidas占比20.04%,本土品牌安踏占比16.40%;到2020年Nike占比提升至32.50%,Adidas占比下降到15.80%,本土品牌安踏占比下降至10.40%。

2019-2020年我国TOP3运动鞋品牌市场占比情况

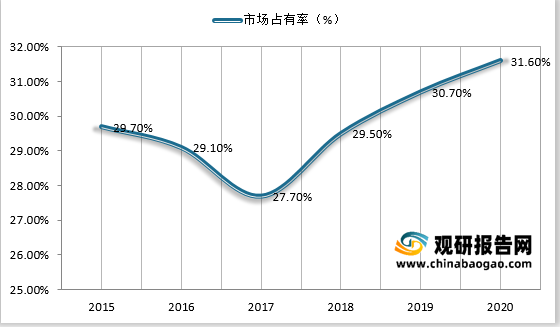

目前我国运动鞋市场上国际企业仍然占据较优地位,本土企业在国内市场上相较逊色。据数据显示,在2019年之前,我国本土代表性运动鞋品牌市场占有率未超过30%;2020年我国本土代表性运动鞋品牌市占率为31.60%,未来本土运动鞋品牌企业的提升空间仍然较为广阔。

2015-2020年我国本土代表性运动鞋品牌市场占有率情况

在我国运动鞋行业中游品牌端市场上,各大品牌竞争十分激烈。其主要竞争者包括耐克、阿迪达斯等国际品牌和安踏、李宁、特步以鸿星尔克等本土品牌。

我国运动鞋市场主要品牌情况

品牌 |

品牌发源地 |

简介 |

情况 |

Adidas |

德国 |

自1948年创立至今,adidas已帮助无数运动选手缔造佳绩,该品牌是集合了众人信赖及尊敬的最佳典范。目前adidas在篮球、田径、网球、棒球、拳击、游泳以及最新潮的极限运动等运动项目均占有一席之地。

|

2019年在上海徐汇区揭幕的亚太区总部移至新加坡,仅保留大中华区总部; 2020年adidas Originals首次与中国设计师品牌Angel Chen合作并推出2020春夏胶囊系列;与环保运动品牌Allbirds合作研发兼备高性能与低碳足迹的运动鞋;与奢侈品牌Prada发布联名系列,但都没能在年轻消费者中激起足够大的浪花; 为了适应中国本土市场,adidas跨界与喜茶合作推出联名款ZNeake; 2020年8月adidas更在中国地区重新上架Confirmed App,新版实行先到先得的方式简化购买流程; 截至到今年6月30日,其在大中华区的收入同比大跌近16%至10.03亿欧元。 |

Nike |

美国 |

1972年公司成立。该公司首创的气垫技术曾给体育界带来了一场革命,采用气垫技术的运动鞋一经推出就大受欢迎;此后耐克公司又推出了名为Shox的新型缓震技术,采用该技术生产出来的运动鞋同样深受大众欢迎。 |

2020年6月与Dior联名的Air Jordan引发一轮球鞋抢购热潮,SB Dunk Low鞋款也紧随着登上热门球鞋榜; 同年7月在广州开设全球首家“NIKE RISE”概念店,特别为会员打造专属之家,基于多种数字化赋能,为中国消费者提供前所未有的创新零售体验; 同年11月,Nike与韩流明星G-Dragon再次推出联名系列,一个月后又宣布和Dior男装珠宝艺术总监个人配饰品牌AMBUSH合作推出NBA联名系列; 2020年第四季度在大中华市场营收年增17%至19.3亿美元。 |

安踏 |

中国 |

安踏是一家成功从劳动密集型企业转化为技术密集型的企业,是中国领先的体育用品企业,是全球范围内成为第三大运动品牌。其主要从事运动鞋、服装及配饰的设计、开发、制造和行销。该品牌定位于大众的专业体育用品品牌,专注于为最广大的普通消费者提供最高性价比的专业体育用品。 |

2009年8月,安踏收购国际知名品牌FILA的运营业务,到目前为止安踏已经收购了英国品牌Sprandi、高端滑雪品牌Descente以及户外品牌kolonsports等等; 2019年10月成为国际奥委会官方体育服装供应商; 2020年安踏体育全年财报显示其净利润为51.62亿元,首次超过阿迪达斯; 2021年2月,詹姆斯·怀斯曼与安踏签约,成为安踏的“Z势力计划”中首位公布的签约球员; 2021年中期业绩报告显示,安踏营业收入增55.5%至228.1亿元,创历年来新高。净利润41.9亿元,同比大增76.1%,扣非净利润为38.4亿元,同比增长131.6%。 |

李宁 |

中国 |

该公司拥有品牌营销、研发、设计、制造、经销及零售能力,产品主要包括自有李宁品牌生产的运动及休闲鞋类、服装、器材和配件产品。目前该公司在中国已经建立庞大的供应链管理体系以及分销和零售网络。 |

2018年,中国李宁在纽约时装周一炮而红并迅速成为国潮引领者,成功打开国内年轻消费者的市场,之后不断在全球服装周舞台亮相,刮起了一场场的中国风; 2021年3月,H&M集团宣布不与新疆棉花合作,网友发现,国货品牌李宁一直都把“采用新疆优质长绒棉”写在标签上,引发广大关注; 2021年3月17日,李宁官宣华晨宇为运动时尚产品全球代言人; 2021年3月26日,李宁官宣肖战为运动潮流产品全球代言人; 2021年中期业绩报告显示,其营业收入增65%至101.97亿元,归母净利润19.62亿元,归母净利同比187.18%。 |

特步 |

中国 |

成立于1987年,2008年在港交所主板挂牌上市。特步是中国领先的体育用品企业之一 ,主要从事运动鞋、服装及配饰的的设计、研发、制造、销售、营销及品牌管理。特步一直以中国跑步运动领导者为使命,是大中华区赞助马拉松赛事最多的品牌。 |

2019年9月,特步X荷兰屋联名跑步系列亮相2020伦敦时装周,成为首个登陆伦敦时装周的中国运动品牌; 2020年10月,特步首登上海时装周,时装周期间,相关微博话题创下4亿热度,成为微博话题热度新高; 2020年12月,特步首次登陆Sneaker Con,在鞋展上发布了自己的三个联名系列鞋款——武僧功夫鞋、炼魔台和罗汉鞋。 2021年5月,特步在少林举行大型时装秀,并推出全新高端厂牌“XDNA”,发布该厂牌的首个产品系列“特步少林”; 2021年6月,特步国际宣布高瓴投资6500万美元与特步环球建立战略合作关系,为特步集团全球业务,特别是盖世威和帕拉丁中国内地业务提供更多资源和经验; |

鸿星尔克 |

中国 |

创立于2000年,已发展为集研发、生产、销售为一体,员工近3万人的大型运动服饰企业。年轻、时尚、阳光是其倡导的生活方式,阳光是其中最核心的理念,代表着鸿星尔克独有的乐观向上的品牌态度。鸿星尔克曾一度用网球布局行业,打开海内外影响力,把产品卖到欧洲、东南亚、中东等国家和地区,在100多个国家都拥有商标专有权。 |

2018年,鸿星尔克宣布拿出价值6000万元的服装,帮助贫困残疾人家庭改善生活的助残捐赠; 2019年全国第十届残运会上,鸿星尔克提供了技术、火炬手、志愿者和爱心物资,并且为参赛学生提供运动装备; 2020年品牌20周年庆上,鸿星尔克宣布捐赠1亿元物资勇于扶贫助残; 2020年新冠疫情发生后,鸿星尔克宣布携手壹基金向疫区捐赠价值1000万元的防疫物资; 2020年该亏损了2.2亿。2021年一季度负6000多万,由于财务问题,鸿星尔克的股票停止交易; 2021年7月,鸿星尔克为河南灾情捐了5000万物资;此后鸿星尔克开始爆红,各个社媒网站上掀起了一波声援与消费热潮,这不仅带动了该品牌商品的销售量暴涨,还使得全国多个景区加入了对于民族情怀的支持。 |

在本土运动鞋品牌中,安踏仍然是龙头企业,其次便是李宁。2021年上半年,安踏鞋类实现营收88.34亿元,占总营收38.73%;李宁鞋类实现营收45.94亿元,占总营收45.06%;特步国际鞋类实现营收26.04亿元,占总营收62.98%;361度鞋类实现营收31.07亿元,占总营收50.92%。

2020年亏损3.82亿元的贵人鸟,在完成破产重组后,其经营开始有所改善。今年上半年,贵人鸟实现营收5.3亿元,鞋类实现营收2.441亿元,归属于上市公司股东的净利润为3.84亿元。

2021年H1我国部分本土运动鞋品牌营收情况

品牌 |

营收(亿元) |

增幅 |

鞋类营收(亿元) |

鞋类营收占比 |

安踏 |

228.1 |

55.51% |

88.34 |

38.73% |

李宁 |

101.97 |

65% |

45.94 |

45.06% |

国际特步 |

41.35 |

12.39% |

26.04 |

62.98% |

361度 |

31.07 |

15.67% |

15.82 |

50.92% |

贵人鸟 |

5.3 |

/ |

2.441 |

46.06% |

整体来说我国本土运动鞋品牌在今年上半年取得了良好的成绩,这主要得益于我国疫情下快速恢复的经济,新疆棉事件,本土品牌捐赠物资支援河南灾区以及东京奥运会的营销宣传。这些因素不仅加大了我国消费者对本土运动鞋品牌的热情支持,而且还增大了本土运动鞋品牌抢夺市场的机会。

四、 下游零售端

当前全球最具核心竞争力的运动鞋品牌企业基本上都是选择和大型运动鞋专业制造商和大型经销商长期合作,例如上游大型运动鞋专用制造商裕元集团和华利集团就长期为国际知名运动鞋品牌Nike、Adidas等代工,Nike、Adidas等品牌在下游的长期合作的经销商也是大型运动鞋类经销商滔搏国际和宝胜国际等。

我国部分大型运动鞋服品牌经销商情况

名称 |

概况 |

滔搏国际 |

百丽国际旗下经营运动业务的体育子公司,该公司凭借其强大的线下运营能力、丰富的线上线下互动活动和一体化进程以及完整覆盖购物的全旅程逐渐发展成中国最大的运动用品零售商。该公司拥有中国最大且高度下沉的运动鞋服直营门店网络,覆盖了中国30个省份、近270个城市,拥有8300余家直营店铺(体育用品类),自有员工约40000多名。已取得11个国际运动、潮流、户外品牌的经销权:Nike、Adidas、Puma、Converse、Timberland、Vans等。 |

宝胜国际(控股)有限公司 |

2008年在香港上市,是中国领先的运动服装和鞋类产品零售商及经销商。该公司在中国26个省、自治区及直辖市的大部分主要城市均设有业务据点,是全国三大运动服零售商之一。其零售网络覆盖广泛,甚至还遍及香港及台湾。宝胜的合作品牌包括Nike、Adidas、李宁、Kappa、Reebok、PUMA等。 |

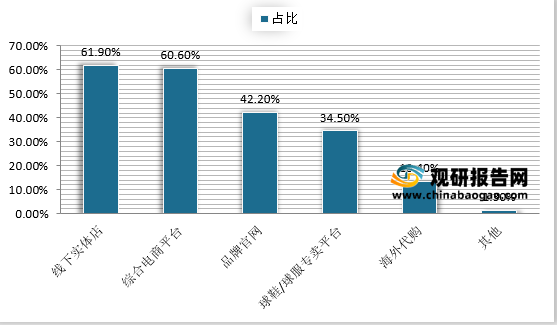

随着线上销售渠道的发展,当前我国运动鞋服消费者线上购买渠道占比跟线下实体店不分上下。2020年我国运动鞋服消费者在线下实体店购买运动鞋服占比61.90%;通过电商平台(不含品牌官网)购买运动鞋服的占比约为60.60%。

当前我国运动鞋行业中游国际大牌和产业链的上、下游龙头企业形成长期合作关系,在我国铸造了深厚的产业链资源壁垒,使得我国本土品牌的线下渠道进一步被积压。

在这种局面下,安踏、李宁等本土品牌开始发力于线上渠道,据数据显示,安踏品牌和FILA(安踏是斐乐在中国的总代理)两大品牌线上会员总数超过1400万,同比增长130%。李宁在2020年双十一期间,电商旗舰店销售额刷新纪录,达到7.7亿元;受到2021年3月“新疆棉”事件的影响,2021年4月份其在天猫平台的销售额翻数倍,年增逾800%。

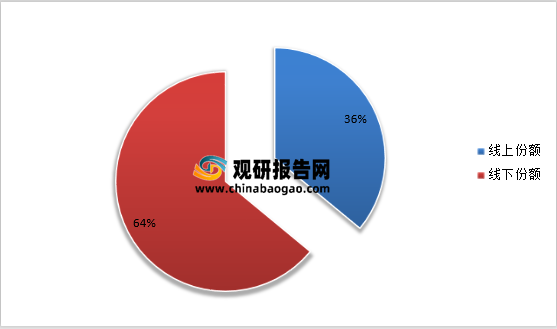

2020年,我国运动鞋服在线上份额达到了36%。

2020年我国运动鞋服线上、线下份额情况

随着线上销售渠道的发展,当前我国运动鞋服消费者线上购买渠道占比跟线下实体店不分上下。2020年我国运动鞋服消费者在线下实体店购买运动鞋服占比61.90%;通过电商平台(不含品牌官网)购买运动鞋服的占比约为60.60%。

2020年我国运动鞋服消费者服购买渠道分布

资料来源:观研天下数据中心整理(LQM)

观研报告网发布的《2021年中国运动鞋行业分析报告-行业格局现状与发展趋势前瞻》涵盖行业最新数据,市场热点,政策规划,竞争情报,市场前景预测,投资策略等内容。更辅以大量直观的图表帮助本行业企业准确把握行业发展态势、市场商机动向、正确制定企业竞争战略和投资策略。本报告依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,以及我中心对本行业的实地调研,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行市场调研分析。

行业报告是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业进行投资不可或缺的重要工具。观研天下是国内知名的行业信息咨询机构,拥有资深的专家团队,多年来已经为上万家企业单位、咨询机构、金融机构、行业协会、个人投资者等提供了专业的行业分析报告,客户涵盖了华为、中国石油、中国电信、中国建筑、惠普、迪士尼等国内外行业领先企业,并得到了客户的广泛认可。

【目录大纲】

第一章 运动鞋行业发展环境分析第一节 国内经济和社会环境分析

一、近年来我国国民经济发展概况

二、城市化和人民生活水平

第二节 国际环境分析

一、国际运动鞋行业发展成熟度分析

二、国际运动鞋行业发展趋势

三、主要国家运动鞋市场现状

四、国际运动鞋主要品牌及其特征分析

五、我国运动鞋行业面临“反倾销”调查

第三节 主要上下游相关行业发展概况

一、皮革行业发展概况

二、橡胶行业发展概况

三、纺织印染行业发展概况

第二章2017-2021年运动鞋所属行业结构分析

第一节 运动鞋行业基本特征

一、运动鞋行业主要细分产品

二、运动鞋行业产业链分析

三、运动鞋设计具有特殊性

第二节 运动鞋行业竞争格局

一、运动鞋行业主要企业和主要品牌

二、运动鞋市场集中度分析

第三节 运动鞋行业的“波特五力模型”分析

一、现有企业间的竞争

二、潜在进入者分析

三、替代品威胁分析

四、供应商议价能力

五、客户议价能力

第三章2017-2021年中国运动鞋所属行业生产状况分析

第一节 2017-2021年运动鞋产量增长情况

第二节 运动鞋行业产能分析

一、主要生产企业及其产能

二、运动鞋行业产能扩张趋势

三、重点省区产能分析

第三节 运动鞋行业成本结构分析

一、原材料成本

二、研发和设计成本

三、知识产权使用许可费

四、劳动力成本

五、其它成本

第四节 运动鞋行业生产中存在的主要问题

第四章2017-2021年中国运动鞋所属行业供需状况分析

第一节 运动鞋消费需求特征分析

一、城镇和农村消费者需求特征

二、不同收入层次家庭需求特征

三、运动鞋和运动鞋等细分产品的需求特征

四、运动鞋消费的决策过程分析

第二节 2017-2021年运动鞋所属行业供需状况

一、2017-2021年运动鞋所属行业供给状况

二、2017-2021年运动鞋所属行业需求状况

三、2017-2021年运动鞋所属行业供需缺口分析

四、2021-2026年我国运动鞋所属行业供需缺口变化趋势预测

第三节 2017-2021年中国运动鞋消费量分析

一、2017-2021年我国运动鞋消费量

二、2017-2021年运动鞋各细分产品消费量

三、2021-2026年我国运动鞋消费量预测

第四节 影响运动鞋行业供需关系的主要因素

第五章 运动鞋行业主要区域市场分析

第一节 华北地区

一、华北地区概述

二、华北地区经济环境分析

三、华北地区运动鞋市场规模分析

四、华北地区运动鞋市场规模预测

第二节 东北地区

一、东北地区概述

二、东北地区经济环境分析

三、东北地区运动鞋市场规模分析

四、东北地区运动鞋市场规模预测

第三节 华东地区

一、华东地区概述

二、华东地区经济环境分析

三、华东地区运动鞋市场规模分析

四、华东地区运动鞋市场规模预测

第四节 华南地区

一、华南地区概述

二、华南地区经济环境分析

三、华南地区运动鞋市场规模分析

四、华南地区运动鞋市场规模预测

第五节 华中地区

一、华中地区概述

二、华中地区经济环境分析

三、华中地区运动鞋市场规模分析

四、华中地区运动鞋市场规模预测

第六节 西南地区

一、西南地区概述

二、西南地区经济环境分析

三、西南地区运动鞋市场规模分析

四、西南地区运动鞋市场规模预测

第七节 西北地区

一、西北地区概述

二、西北地区经济环境分析

三、西北地区运动鞋市场规模分析

四、西北地区运动鞋市场规模预测

第六章 2017-2021年运动鞋行业市场营销分析

第一节 主要营销模式分析

一、直营模式

二、代理经销商模式

三、大型综合连锁卖场模式

四、网络营销

第二节 营销策略分析

一、从生产导向转向市场导向

二、从产品竞争转向多要素全方位竞争

三、从产品营销到品牌营销和文化营销

四、从单一的产品结构到以鞋、服装、配件的产品系列化

第三节 运动鞋企业营销模式建议

一、运动鞋企业的国内营销模式建议

二、运动鞋企业海外营销模式建议

第七章2017-2021年运动鞋所属行业进出口分析

第一节 运动鞋所属行业进出口现状

一、进口规模及产品结构

二、出口规模、产品结构及主要市场

第二节 我国运动鞋面临的“反倾销”问题及应对措施

第三节 2021-2026年中国运动鞋所属行业进出口发展趋势分析

第八章 2021-2026年中国运动鞋所属行业市场预测分析

第一节 2021-2026年中国运动鞋季节特征分析

第二节 2021-2026年中国运动鞋产品趋势分析

第三节 2021-2026年中国运动鞋价格走势

第四节 2021-2026年中国运动鞋竞争格局分析

一、技术派别

二、品牌结构

第九章 运动鞋行业企业分析(随数据更新有调整)

第一节 耐克Nike运动鞋

一、企业发展简况分析

二、企业产品服务分析

三、企业经营状况分析

四、企业竞争优势分析

第二节 阿迪达斯Adidas运动鞋

一、企业发展简况分析

二、企业产品服务分析

三、企业经营状况分析

四、企业竞争优势分析

第三节 匡威Converse运动鞋

一、企业发展简况分析

二、企业产品服务分析

三、企业经营状况分析

四、企业竞争优势分析

第十章 2021-2026年运动鞋行业投资价值与投资策略分析

第一节 运动鞋行业投资价值分析

一、运动鞋行业发展前景分析

二、运动鞋行业盈利能力预测

三、投资机会分析

四、投资价值综合分析

第二节 运动鞋行业投资风险分析

一、市场风险

二、竞争风险

三、原材料价格波动的风险

四、经营风险

五、政策风险

第三节运动鞋行业投资策略分析

一、市场定位

二、重点区域

图表详见报告正文······(ZSY)