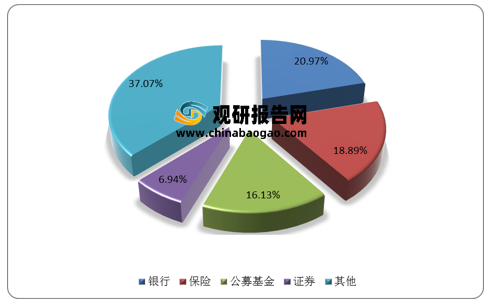

当前,我国资产管理市场形成了以银行、证券、第三方机构、信托为主导的市场格局。由于我国证券行业财富管理转型起步较晚,渠道优势不明显,因此券商资产管理规模占比不断受到挤压。2021年上半年,证券行业实现受托管理资金本金总额10.45万亿元,同比下降11.67%,截至2020年,证券公司占资产管理的市场份额已下降至6.94%,同比下降2.57pct,较2016年高点下降8.2pct。我国资产管理市场占比最大的两个主体是银行和保险,分别占比20.97%和18.89%。较券商占比高出14.03pct和11.96pct。但值得注意的是,公募基金规模增速较快,截至2020年已达到16.13%的规模占比,同比上涨3.16%。

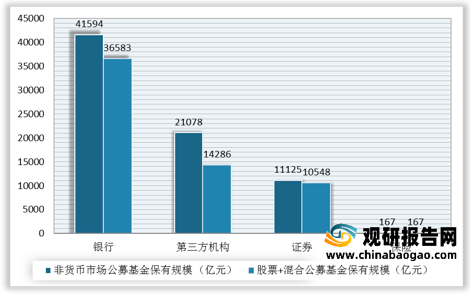

从基金销售业务的结构来看,券商虽然与银行、第三方机构存在差距,但占比不断提升。数据显示,2021年二季度我国公募基金销售保有规模排名前100的机构中,券商占据51个,较上一季度增加4家,银行和第三方机构各占19家。

二、市场具体竞争情况

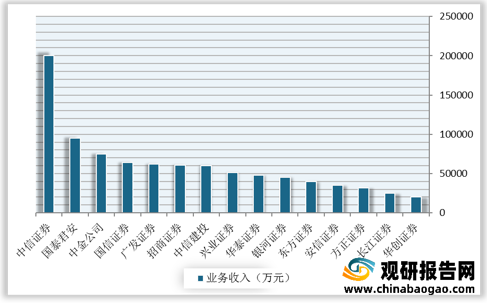

(1)券商财富管理代销金融产品业务

从代销金融产品业务净收入来看,2020年代销金融产品业务收入排名前十的券商均超过4亿元,且均为规模较大的头部券商。其中中信证券以20亿的收入稳居行业首位,占行业总收入的15.91%。从代销金融业务收入同比增速来看,2020年,大部分券商均实现较高水平的增长,同比涨幅超过100%的有64家,涨幅超过行业增速191%的券商共34家。涨幅最大的华创证券同比增长了3312.5%。代销金融产品收入排名前10的券商同比增速均超过100%,负增长的仅两家券商。

从代销金融产品业务占经纪业务比重角度来看,共有19家券商代销金融产品业务收入在经纪业务中占比10%以上,其中华创证券以31.13%位列第一,其次是中信证券(22.79%)、瑞银证券(21.02%)、兴业证券(20.36%)、中邮证券(18.84%)和东方证券(18.63%)。增速位居前20的上市券商大部分属于资产规模较大的券商,其中,除去代销金融产品业务收入远超其他券商的中信证券以外,兴业证券和东方证券作为总资产和净资产均排名均位居前20的券商,也实现了较高水平的增长,财富管理转型效果显著。

证券公司 |

经纪业务收 入(万元) |

代销金融产品收入 (万元) |

占比(%) |

中信证券 |

877,620 |

200,018 |

22.79% |

兴业证券 |

261,528 |

53,251 |

20.36% |

东方证券 |

209,360 |

38,996 |

18.63% |

中金公司 |

410,847 |

75,128 |

18.29% |

浙商证券 |

147,003 |

23,256 |

15.82% |

国金证券 |

155,652 |

20,162 |

12.95% |

中信建投 |

441,975 |

56,608 |

12.81% |

国泰君安 |

770,085 |

93,445 |

12.13% |

国信证券 |

611,196 |

70,811 |

11.59% |

财通证券 |

118,024 |

12,842 |

10.88% |

长江证券 |

289,277 |

30,122 |

10.41% |

广发证券 |

601,767 |

62,594 |

10.40% |

招商证券 |

621,469 |

58,694 |

9.44% |

长城证券 |

91,836 |

8,368 |

9.11% |

山西证券 |

51,964 |

4,658 |

8.96% |

方正证券 |

367,577 |

32,123 |

8.74% |

华泰证券 |

578,505 |

48,030 |

8.30% |

中原证券 |

68,512 |

5,153 |

7.52% |

(2)券商财富管理投资咨询业务

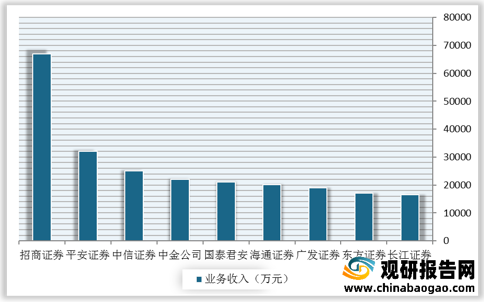

从投资咨询业务净收入来看,2020年投资咨询业务排名前十的券商该项业务收入均超过1.5亿元,其中招行证券以6.7亿元的位居行业第一,远超第二名平安证券的3.2亿元。此外,收入大于2亿元的券商还包括中信证券(2.6亿元)、中金公司(2.5亿元)、国泰君安(2.4亿元)和海通证券(2.0亿元)。投资咨询业务的发展两极分化较为严重,85家券商2019与2020年均开展此业务的券商中,54家收入成正增长,其中,有三家券商投资咨询业务收入涨幅超过1000%。26家涨幅超过100%。31家收入出现负增长,上市券商中,国泰君安和东方证券作为投资咨询业务规模大于1亿的券商,分别实现了754.88%和344.49%的高水平增长。

从投资咨询业务占经纪业务比重角度来看,位居前列的均为中小型券商,投资咨询业务收入排名第一的招商证券在占比排名之位列第14名。这主要是因为,一方面,规模较大的本土券商在经纪业务收入构成方面,通常仍以代理买卖证券业务等传统经纪业务收入为主,且传统经纪业务作为流量入口,更易于引导至资产门槛较低的代销金融产品业务。另一方面,也可以说明投资咨询这类买方模式为主的业务对于零售客户的数量要求较低,如果中小型券商与部分高净值客户建立长期关系,其投资咨询业务收入将呈稳定增长趋势,不会随着市场交投活跃程度而大幅波动,体现出了财富管理业务较强的抗周期波动特点。

证券公司 |

经纪业务收 入(万元) |

投资咨询业务收 入(万元) |

占比(%) |

第一创业 |

41,206 |

13352 |

32.40% |

中原证券 |

68,512 |

8156 |

11.90% |

招商证券 |

621,469 |

67352 |

10.84% |

天风证券 |

71,708 |

6438 |

8.98% |

东方证券 |

209,360 |

16104 |

7.69% |

中金公司 |

410,847 |

24579 |

5.98% |

长城证券 |

91,836 |

5417 |

5.90% |

国金证券 |

155,652 |

8997 |

5.78% |

长江证券 |

289,277 |

15862 |

5.48% |

华林证券 |

45,170 |

2224 |

4.92% |

海通证券 |

429,654 |

20493 |

4.77% |

东北证券 |

95,103 |

4070 |

4.28% |

华安证券 |

87,625 |

3639 |

4.15% |

广发证券 |

601,767 |

19997 |

3.32% |

中泰证券 |

334,470 |

10746 |

3.21% |

国泰君安 |

770,085 |

23646 |

3.07% |

中信证券 |

877,620 |

26450 |

3.01% |

山西证券 |

51,964 |

1325 |

2.55% |

国海证券 |

62,752 |

1242 |

1.98% |

东吴证券 |

136,315 |

2582 |

1.89% |

(3)券商财富管理公募基金销售业务

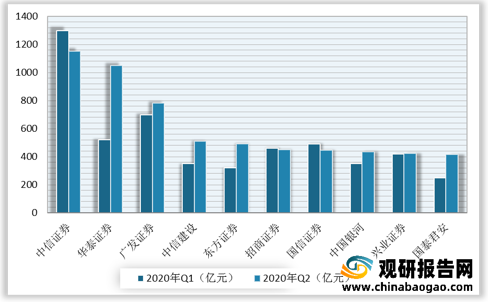

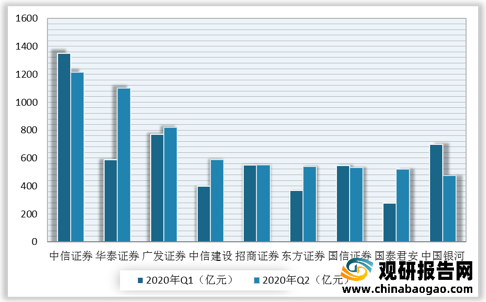

2021年上半年,排名前十的券商名单与一季度相比变化较小,仅平安证券一家跌出前十,国泰君安进入前十。2020年总资产排名前十的券商中,有7家同样位于基金销售保有总规模的前十名,可以看出基金销售业务方面头部券商依然占据额优势。另一方面,排名第一的中信证券与第二的华泰证券差距较小,排名4-10的券商基金销售规模也基本不存在差距,证券行业内部竞争较为激烈。同时,本次新上榜的四家券商分别是山西证券、中航证券、华安证券、民生证券,其总资产分别在2020年中证协发布的行业排名中位居35、62、39和36,均属于中小型券商。可以看出,券商行业全面开展财富管理转型,综合实力较强的大型券商,或走差异化路线的中小券商均得到发展。

具体来看,业务方面,华泰证券业务基金保有规模增速较快,股票+混合公募基金保有规模实现106.61%的增长,非货币市场公募基金保有规模实现89.56%的增长。此外,中信建投和东方证券两类基金的保有量均实现40%以上的大幅增长。广发证券增速相对较慢,两类产品的环比增速约均约为6%,但仍与之后的券商保持一定差距。整体来看,华泰证券、广发证券、中信建投、东方证券保持着销售规模优势和良好的成长趋势,财富管理转型稳步推进,发展前景较好。

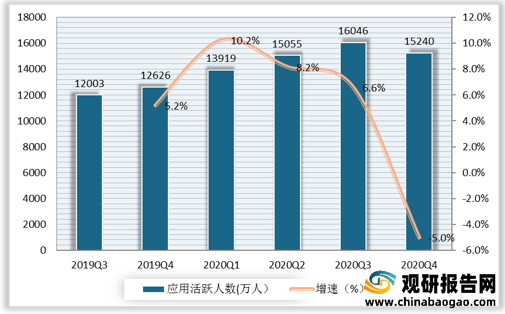

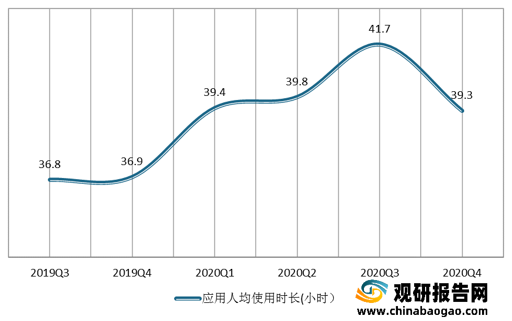

(4)券商财富管理APP活跃人数

在2020年第三季度之前,我国券商APP活跃人数和人均使用时长持续增长,分别同比增长了33.68%和13.32%。在2020年第四季度,两项指标均有所回落,证券服务应用活跃人数回落至15240万人,人均使用时长回落至39.3小时。但整体来看,2020年活跃人数和使用时长仍呈现上升趋势,分别同比增长了20.7%和6.5%。

具体来看,我国券商APP中,东方财富的活跃人数远高于其他券商,在传统券商中,华泰证券月活人数749.34万人,占据绝对优势。国泰君安、平安证券和海通证券的月活人数为404.1万人、378.59万人、335.82万人,位居行业3、4、5的位置。整体来看,APP位居行业前列的券商大部分是资产规模较大的头部券商,但是也有部分中小券商,如方正证券,以329.49万人位居行业第六,且在大部分券商环比增速回落或放缓的情况下,仍实现2.28%的环比增长。总体来看,头部券商整体月活较高,数字凭他搭建较为完善,其中东方财富和华泰证券APP占据较大优势,在数字化转型和科技金融搭建水平较高。

所属券商 |

APP名称 |

活跃人数 |

环比增速 |

东方财富 |

东方财富 |

1,135.65 |

-1.64% |

华泰证券 |

涨乐财富通 |

749.34 |

-0.84% |

国泰君安 |

国泰君安君弘 |

404.1 |

-1.03% |

平安证券 |

平安证券 |

378.59 |

-0.79% |

海通证券 |

海通e海通财 |

335.82 |

2.46% |

方正证券 |

小方 |

329.49 |

2.28% |

中信证券 |

中信证券信e投 |

327.81 |

-2.20% |

广发证券 |

广发证券易淘金 |

324.19 |

0.18% |

中信建投 |

蜻蜓点金 |

309.92 |

-3.45% |

中国银河 |

中国银河证券 |

307.25 |

-3.24% |

招商证券 |

招商证券 |

299.06 |

1.27% |

申万宏源 |

申万宏源大赢家 |

296.72 |

0.95% |

中泰证券 |

中泰齐富通 |

293.45 |

0.24% |

国信证券 |

金太阳 |

289.55 |

0.42% |

安信证券 |

安信手机证券 |

258.72 |

3.44% |

长江证券 |

长江e号 |

178.47 |

-3.40% |

中金财富 |

掌中投 |

160.09 |

-7.29% |

光大证券 |

光大金阳光 |

153.88 |

-3.74% |

华西证券 |

华彩人生 |

109.68 |

-1.51% |

东莞证券 |

掌证宝 |

103.79 |

-5.67% |

(5)券商财富管理参控基金公司情况

2020年,A股市场的活跃度较高,公募基金发展迅速,行业规模再创新高,部分券商控股或参股的基金管理公司成为其资管业务收入的主要来源。从2020年年报统计数据来看,交易佣金前15的券商中,中信证券超过10亿元的总佣金数远超其他券商,共有9家券商佣金超过5亿。从增速来看,排名前15的券商均实现了较高水平的增长,其中申万宏源的佣金同比增速最快,高达692.62%。排名前十五的券商都控股或参股了至少一家基金管理公司,其中,广发证券持有易方达基金22.65%的股份,是其三个并列第一大股东之一,持有广发基金54.53%的股权,易方达基金和广发基金是我国管理资产规模排名前二的基金公司,兴业证券持有管理规模排名第四的南方基金9.15%的股份,东方证券持有管理规模排名第五的汇添富基金35.41%的股份,为第一大股东。

目前来看,基金公司马太效应显著趋势越来越显著,头部基金公司在管理规模和营收能力方面都具备较大优势,参股或控股大型基金公司,与其形成协同优势的券商更有利于推动财富管理转型。

公司 |

总佣金(万元) |

同比增长率(%) |

佣金席位占比(%) |

控股基金 |

持股比例 |

参股基金 |

持股比例 |

中信证券 |

103,669.35 |

97.60 |

7.44 |

华夏基金管理有限公司 |

62.20% |

中信产业投资基金管理有限公司 |

35% |

长江证券 |

74,112.18 |

85.61 |

5.32 |

- |

- |

长信基金管理有限责任公司 |

44.55% |

中信建投 |

69,657.59 |

101.08 |

5.00 |

中信建投基金管理有限公司 |

55% |

- |

22.65% |

广发证券 |

66,222.59 |

103.21 |

4.75 |

广发基金管理有限公司 |

54.53% |

易方达基金管理有限公司 |

49% |

招商证券 |

63,789.02 |

90.25 |

4.58 |

- |

- |

博时基金管理有限公司、招商基金管理有限公司 |

45% |

中泰证券 |

55,608.29 |

91.44 |

3.99 |

- |

- |

万家基金管理有限公司 |

49% |

国泰君安 |

52,789.68 |

63.08 |

3.79 |

华安基金管理有限公司 |

28% |

- |

- |

兴业证券 |

51,989.62 |

110.71 |

3.73 |

兴证全球基金管理有限公司 |

51% |

南方基金管理股份有限公司 |

9.15% |

申万宏源 |

51,767.12 |

692.62 |

3.72 |

申万菱信基金管理有限公司 |

67% |

富国基金管理有限公司 |

27.78% |

海通证券 |

49,533.80 |

65.46 |

3.56 |

海富通基金管理有限公司、海富产业投资基金管理有限公司 |

51%、67% |

富国基金管理有限公司 |

27.78% |

华泰证券 |

49,163.74 |

85.11 |

3.53 |

- |

- |

南方基金管理股份有限公司、华泰柏瑞基金管理有限公司 |

41.16%、49% |

东方证券 |

47,664.12 |

76.37 |

3.42 |

- |

- |

汇添富基金管理股份有限公司 |

35.41% |

光大证券 |

45,149.85 |

44.34 |

3.24 |

光大保德信基金管理有限公司 |

55% |

大成基金管理有限公司 |

25% |

方正证券 |

39,693.30 |

86.60 |

2.85 |

方正富邦基金管理有限公司 |

66.7% |

- |

- |

国信证券 |

36856.26 |

123.07 |

2.65 |

- |

- |

鹏华基金管理有限公司 |

50% |

(6)券商财富管理信息技术投入水平

从信息技术投入的绝对值来看,中证协公布的数据显示,2020年共有17家券商信息技术投入超过5亿元,其中超过10亿元的共4家,分别为华泰证券、国泰君安、中信证券和招商证券。从增速来看,102家券商中,除去7家2020年新增券商,仅4家券商信息技术投入同比增速为负,共有40家券商信息投入增速超过20%。上市券商中,华泰证券以61.94%的高额增速位居行业第一,财通证券(49.73%)、浙商证券(45.90%)、红塔证券(42.14%)增速均超过40%。总体来看,大部分券商重视数字化转型,加大信息技术投入。由于投入规模基数的限制,大部分大型券商增幅靠后,但是,华泰证券在2019年位居行业第二的基础上,在2020年仍以60%以上的同比增速超越第二名国泰君安8.5亿元,华泰证券在搭建财富管理平台、数字化转型目标明确。

从信息技术投入的相对值来看,根据信息技术投入占营业收入的比重来看,投入超过5%的券商共22家,其中,共4家券商投入超过10%,分别为东方财富、平安证券、中泰证券和华泰证券。东方财富作为以互联网平台为中心的券商,其投入比高达17.43%。另一方面,部分中小型券商在线上平台搭建方面也表现出色,如东方证券、安信证券和财通证券,其信息技术投入均位于行业20名以内,而投入占比分别位列5、6、7位,可以看出这些中小型券商对数字化转型的重视。

证券公司 |

信息系统投入(万元) |

排名 |

信息技术投入占营业收入比例 |

排名 |

东方财富 |

45213 |

19 |

17.43% |

1 |

平安证券 |

80979 |

10 |

11.56% |

2 |

中泰证券 |

78336 |

11 |

11.08% |

3 |

华泰证券 |

194705 |

1 |

10.98% |

4 |

东方证券 |

77692 |

12 |

9.41% |

5 |

安信证券 |

67540 |

14 |

8.90% |

6 |

财通证券 |

38364 |

20 |

8.85% |

7 |

中金公司 |

95345 |

6 |

8.75% |

8 |

东吴证券 |

28113 |

23 |

8.60% |

9 |

国金证券 |

33709 |

22 |

8.45% |

10 |

方正证券 |

46844 |

18 |

8.19% |

11 |

兴业证券 |

52060 |

16 |

7.22% |

12 |

招商证券 |

103263 |

4 |

7.02% |

13 |

国信证券 |

81167 |

9 |

6.63% |

14 |

国泰君安 |

139828 |

2 |

6.61% |

15 |

中信建投 |

82446 |

8 |

6.47% |

16 |

广发证券 |

94294 |

7 |

6.21% |

17 |

银河证券 |

74697 |

13 |

6.16% |

18 |

海通证券 |

96078 |

5 |

6.05% |

19 |

长江证券 |

37063 |

21 |

5.63% |

20 |

光大证券 |

50232 |

17 |

5.44% |

21 |

中信证券 |

137395 |

3 |

5.44% |

22 |

申万宏源 |

63045 |

15 |

4.67% |

23 |

行业报告是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业进行投资不可或缺的重要工具。观研天下是国内知名的行业信息咨询机构,拥有资深的专家团队,多年来已经为上万家企业单位、咨询机构、金融机构、行业协会、个人投资者等提供了专业的行业分析报告,客户涵盖了华为、中国石油、中国电信、中国建筑、惠普、迪士尼等国内外行业领先企业,并得到了客户的广泛认可。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国家统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。本研究报告采用的行业分析方法包括波特五力模型分析法、SWOT分析法、PEST分析法,对行业进行全面的内外部环境分析,同时通过资深分析师对目前国家经济形势的走势以及市场发展趋势和当前行业热点分析,预测行业未来的发展方向、新兴热点、市场空间、技术趋势以及未来发展战略等。

【目录大纲】

第一章 2017-2021年中国券商财富管理行业发展概述

第一节 券商财富管理行业发展情况概述

一、券商财富管理行业相关定义

二、券商财富管理行业基本情况介绍

三、券商财富管理行业发展特点分析

四、券商财富管理行业经营模式

1、生产模式

2、采购模式

3、销售模式

五、券商财富管理行业需求主体分析

第二节 中国券商财富管理行业上下游产业链分析

一、产业链模型原理介绍

二、券商财富管理行业产业链条分析

三、产业链运行机制

(1)沟通协调机制

(2)风险分配机制

(3)竞争协调机制

四、中国券商财富管理行业产业链环节分析

1、上游产业

2、下游产业

第三节 中国券商财富管理行业生命周期分析

一、券商财富管理行业生命周期理论概述

二、券商财富管理行业所属的生命周期分析

第四节 券商财富管理行业经济指标分析

一、券商财富管理行业的赢利性分析

二、券商财富管理行业的经济周期分析

三、券商财富管理行业附加值的提升空间分析

第五节 中国券商财富管理行业进入壁垒分析

一、券商财富管理行业资金壁垒分析

二、券商财富管理行业技术壁垒分析

三、券商财富管理行业人才壁垒分析

四、券商财富管理行业品牌壁垒分析

五、券商财富管理行业其他壁垒分析

第二章 2017-2021年全球券商财富管理行业市场发展现状分析

第一节 全球券商财富管理行业发展历程回顾

第二节 全球券商财富管理行业市场区域分布情况

第三节 亚洲券商财富管理行业地区市场分析

一、亚洲券商财富管理行业市场现状分析

二、亚洲券商财富管理行业市场规模与市场需求分析

三、亚洲券商财富管理行业市场前景分析

第四节 北美券商财富管理行业地区市场分析

一、北美券商财富管理行业市场现状分析

二、北美券商财富管理行业市场规模与市场需求分析

三、北美券商财富管理行业市场前景分析

第五节 欧洲券商财富管理行业地区市场分析

一、欧洲券商财富管理行业市场现状分析

二、欧洲券商财富管理行业市场规模与市场需求分析

三、欧洲券商财富管理行业市场前景分析

第六节 2021-2026年世界券商财富管理行业分布走势预测

第七节 2021-2026年全球券商财富管理行业市场规模预测

第三章 中国券商财富管理产业发展环境分析

第一节 我国宏观经济环境分析

一、中国GDP增长情况分析

二、工业经济发展形势分析

三、社会固定资产投资分析

四、全社会消费品零售总额

五、城乡居民收入增长分析

六、居民消费价格变化分析

七、对外贸易发展形势分析

第二节 中国券商财富管理行业政策环境分析

一、行业监管体制现状

二、行业主要政策法规

第三节 中国券商财富管理产业社会环境发展分析

一、人口环境分析

二、教育环境分析

三、文化环境分析

四、生态环境分析

五、消费观念分析

第四章 中国券商财富管理行业运行情况

第一节 中国券商财富管理行业发展状况情况介绍

一、行业发展历程回顾

二、行业创新情况分析

1、行业技术发展现状

2、行业技术专利情况

3、技术发展趋势分析

三、行业发展特点分析

第二节 中国券商财富管理行业市场规模分析

第三节 中国券商财富管理行业供应情况分析

第四节 中国券商财富管理行业需求情况分析

第五节 我国券商财富管理行业细分市场分析

1、细分市场一

2、细分市场二

3、其它细分市场

第六节 中国券商财富管理行业供需平衡分析

第七节 中国券商财富管理行业发展趋势分析

第五章 中国券商财富管理所属行业运行数据监测

第一节 中国券商财富管理所属行业总体规模分析

一、企业数量结构分析

二、行业资产规模分析

第二节 中国券商财富管理所属行业产销与费用分析

一、流动资产

二、销售收入分析

三、负债分析

四、利润规模分析

五、产值分析

第三节 中国券商财富管理所属行业财务指标分析

一、行业盈利能力分析

二、行业偿债能力分析

三、行业营运能力分析

四、行业发展能力分析

第六章 2017-2021年中国券商财富管理市场格局分析

第一节 中国券商财富管理行业竞争现状分析

一、中国券商财富管理行业竞争情况分析

二、中国券商财富管理行业主要品牌分析

第二节 中国券商财富管理行业集中度分析

一、中国券商财富管理行业市场集中度影响因素分析

二、中国券商财富管理行业市场集中度分析

第三节 中国券商财富管理行业存在的问题

第四节 中国券商财富管理行业解决问题的策略分析

第五节 中国券商财富管理行业钻石模型分析

一、生产要素

二、需求条件

三、支援与相关产业

四、企业战略、结构与竞争状态

五、政府的作用

第七章 2017-2021年中国券商财富管理行业需求特点与动态分析

第一节 中国券商财富管理行业消费市场动态情况

第二节 中国券商财富管理行业消费市场特点分析

一、需求偏好

二、价格偏好

三、品牌偏好

四、其他偏好

第三节 券商财富管理行业成本结构分析

第四节 券商财富管理行业价格影响因素分析

一、供需因素

二、成本因素

三、渠道因素

四、其他因素

第五节 中国券商财富管理行业价格现状分析

第六节 中国券商财富管理行业平均价格走势预测

一、中国券商财富管理行业价格影响因素

二、中国券商财富管理行业平均价格走势预测

三、中国券商财富管理行业平均价格增速预测

第八章 2017-2021年中国券商财富管理行业区域市场现状分析

第一节 中国券商财富管理行业区域市场规模分布

第二节 中国华东地区券商财富管理市场分析

一、华东地区概述

二、华东地区经济环境分析

三、华东地区券商财富管理市场规模分析

四、华东地区券商财富管理市场规模预测

第三节 华中地区市场分析

一、华中地区概述

二、华中地区经济环境分析

三、华中地区券商财富管理市场规模分析

四、华中地区券商财富管理市场规模预测

第四节 华南地区市场分析

一、华南地区概述

二、华南地区经济环境分析

三、华南地区券商财富管理市场规模分析

四、华南地区券商财富管理市场规模预测

第九章 2017-2021年中国券商财富管理行业竞争情况

第一节 中国券商财富管理行业竞争结构分析(波特五力模型)

一、现有企业间竞争

二、潜在进入者分析

三、替代品威胁分析

四、供应商议价能力

五、客户议价能力

第二节 中国券商财富管理行业SCP分析

一、理论介绍

二、SCP范式

三、SCP分析框架

第三节 中国券商财富管理行业竞争环境分析(PEST)

一、政策环境

二、经济环境

三、社会环境

四、技术环境

第十章 券商财富管理行业企业分析(随数据更新有调整)

第一节 企业

一、企业概况

二、主营产品

三、运营情况

1、主要经济指标情况

2、企业盈利能力分析

3、企业偿债能力分析

4、企业运营能力分析

5、企业成长能力分析

四、公司优劣势分析

第二节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优劣势分析

第三节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优劣势分析

第四节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优劣势分析

第五节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优劣势分析

第十一章 2021-2026年中国券商财富管理行业发展前景分析与预测

第一节 中国券商财富管理行业未来发展前景分析

一、券商财富管理行业国内投资环境分析

二、中国券商财富管理行业市场机会分析

三、中国券商财富管理行业投资增速预测

第二节 中国券商财富管理行业未来发展趋势预测

第三节 中国券商财富管理行业市场发展预测

一、中国券商财富管理行业市场规模预测

二、中国券商财富管理行业市场规模增速预测

三、中国券商财富管理行业产值规模预测

四、中国券商财富管理行业产值增速预测

五、中国券商财富管理行业供需情况预测

第四节 中国券商财富管理行业盈利走势预测

一、中国券商财富管理行业毛利润同比增速预测

二、中国券商财富管理行业利润总额同比增速预测

第十二章 2021-2026年中国券商财富管理行业投资风险与营销分析

第一节 券商财富管理行业投资风险分析

一、券商财富管理行业政策风险分析

二、券商财富管理行业技术风险分析

三、券商财富管理行业竞争风险分析

四、券商财富管理行业其他风险分析

第二节 券商财富管理行业应对策略

一、把握国家投资的契机

二、竞争性战略联盟的实施

三、企业自身应对策略

第十三章 2021-2026年中国券商财富管理行业发展战略及规划建议

第一节 中国券商财富管理行业品牌战略分析

一、券商财富管理企业品牌的重要性

二、券商财富管理企业实施品牌战略的意义

三、券商财富管理企业品牌的现状分析

四、券商财富管理企业的品牌战略

五、券商财富管理品牌战略管理的策略

第二节 中国券商财富管理行业市场的重点客户战略实施

一、实施重点客户战略的必要性

二、合理确立重点客户

三、对重点客户的营销策略

四、强化重点客户的管理

五、实施重点客户战略要重点解决的问题

第三节 中国券商财富管理行业战略综合规划分析

一、战略综合规划

二、技术开发战略

三、业务组合战略

四、区域战略规划

五、产业战略规划

六、营销品牌战略

七、竞争战略规划

第十四章 2021-2026年中国券商财富管理行业发展策略及投资建议

第一节 中国券商财富管理行业产品策略分析

一、服务产品开发策略

二、市场细分策略

三、目标市场的选择

第二节 中国券商财富管理行业营销渠道策略

一、券商财富管理行业渠道选择策略

二、券商财富管理行业营销策略

第三节 中国券商财富管理行业价格策略

第四节 观研天下行业分析师投资建议

一、中国券商财富管理行业重点投资区域分析

二、中国券商财富管理行业重点投资产品分析

图表详见报告正文······

更多好文每日分享,欢迎关注公众号