其实早在去年下半年,国家多个部门已就银行、保险参与国债期货达成了共识,相关工作一直稳步推进,如今正式推出可谓正逢其时。据悉,银行、保险获批参与国债期货将带来三大积极看点:

数据来源:公开资料整理

商业银行参与国债期货交易,对我国金融期货市场发展起着里程碑作用。商业银行的参与有利于进一步提升国债期货价格代表性,对形成统一高效的期货市场、提升金融机构利率风险管理能力等都具有重要意义。

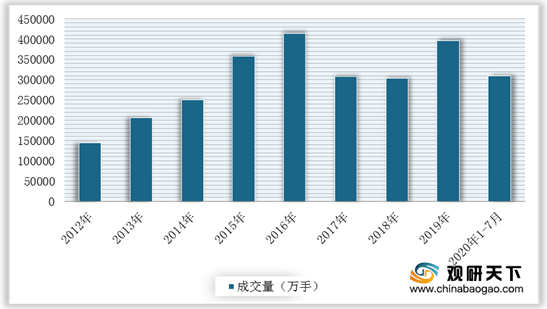

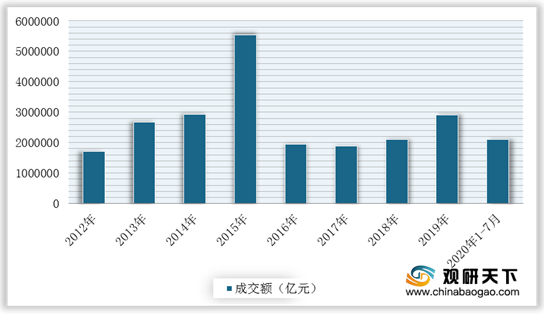

从近几年期货交易市场来看,我国期货交易市场波动幅度较大。数据显示,2020年7月全国期货市场成交量为567649727手,成交额为454225.05亿元,同比分别增长36.77%和55.70%,环比分别增长23.70%和47.21%;1-7月全国期货市场累计成交量为3089377000手,累计成交额为2108885.58亿元,同比分别增长43.69%和33.70%。

2012-2020年1-7月我国期货市场成交量统计情况

数据来源:公开资料整理

2012-2020年1-7月我国期货市场成交额统计情况

数据来源:公开资料整理

此次实施国有银行参与国债期货交易的举措,对商业银行和期货市场均有极大的好处。对于商业银行而言,国债期货将不断丰富商业银行的利率风险管理工具,使得其更好地进行资产负债管理、开展做业务和进行风险控制;而对于国债期货市场而言,商业银行的参与可以有效联通现券市场和期货市场,提高市场活跃度,促进市场价格发现。(WYD)

【报告大纲】

第一章 中国期货行业发展环境分析

1.1 期货市场概述

1.1.1 期货具体涵义

(1)期货定义

(2)期货分类

1.1.2 期货特点分析

1.2 期货公司的产生及地位

1.2.1 期货公司的产生简况

(1)期货的产生简况

(2)期货公司的产生简况

1.2.2 在市场经济中的地位

1.2.3 在金融市场中的定位

1.3 中国期货行业政策环境分析

1.3.1 行业监管组织体系

1.3.2 行业监管制度体系

(1)制度体系

(2)中美期货监管体制差异分析

1.3.3 行业政策法规汇总

1.3.4 重要调控措施影响

(1)收取双边手续费的影响

(2)期货“大合约”的影响

(3)保证金比例调整的影响

(4)黄金期货夜盘影响

(5)期货品种持续扩容的影响

(6)套利交易管理新政的影响

(7)上海自贸区成立的影响

(8)期货交易“零佣金”遭叫停

1.4 中国期货行业经济环境分析

1.4.1 国际经济形势展望

1.4.2 国内经济形势展望

第二章 中国期货行业发展现状分析

2.1 全球期货市场发展现状分析

2.1.1 全球期货市场发展历程

2.1.2 全球期货市场交易规模

2.1.3 全球期货市场产品结构

2.1.4 全球期货交易地区分布

2.1.5 全球期货交易排名情况

2.1.6 全球期货交易发展

2.2 中国期货市场发展现状分析

2.2.1 中国期货市场发展历程

2.2.2 中国期货市场成交规模

2.2.3 中国期货市场地位分析

(1)期货成交额/股票成交额

(2)期货成交额/GDP

(3)期货成交量/全球期货期权

2.2.4 中国期货市场投资结构

(1)企业机构化

(2)自然人专业化

(3)机构投资产品化

2.3 中国期货行业经营业绩分析

2.3.1 中国期货公司发展规模

2.3.2 中国期货业从业人员数量

(1)从业人员增速分析

(2)从业人员流动性分析

(3)IB业务人员分析

(4)营业部人员分析

(5)取得期货投资咨询资格人员分析

2.3.3 中国期货行业净资本规模

2.3.4 中国期货行业保证金规模

2.3.5 中国期货行业手续费收入

2.3.6 中国期货行业盈利水平

2.4 中国四大期交所期货交易情况

2.4.1 上海期货交易所

(1)交易所简介

(2)交易所上市期货品种

(3)交易所期货总体成交规模

(4)交易所期货产品成交情况

2.4.2 郑州商品交易所

(1)交易所简介

(2)交易所上市期货品种

(3)交易所期货总体成交规模

(4)交易所期货产品成交情况

2.4.3 大连商品交易所

(1)交易所简介

(2)交易所上市期货品种

(3)交易所期货总体成交规模

(4)交易所期货产品成交情况

2.4.4 中国金融期货交易所

(1)交易所简介

(2)交易所上市期货品种

(3)交易所期货总体成交规模

(4)交易所期货产品成交情况

第三章 中国期货行业竞争格局与兼并重组趋势

3.1 中国期货行业集中度分析

3.1.1 行业资本保证金集中度

3.1.2 行业营业收入集中度

3.1.3 行业代理成交额集中度

3.1.4 行业净利润集中度

3.2 中国期货公司排名情况分析

3.2.1 按注册资本排名

3.2.2 按净资产排名

3.2.3 按客户权益排名

3.2.4 按手续费收入排名

3.2.5 按净利润排名

3.3 不同背景期货公司竞争分析

3.3.1 现货背景期货公司竞争分析

3.3.2 券商系期货公司竞争分析

3.3.3 大型传统期货公司竞争分析

3.3.4 中外合资期货公司竞争分析

3.3.5 区域性期货公司竞争分析

3.4 中国期货行业五力模型分析

3.4.1 行业潜在进入者

3.4.2 期货行业替代品

3.4.3 投资者的议价能力

3.4.4 交易所的议价能力

3.4.5 现有企业的竞争

3.4.6 期货行业竞争格局总论

3.5 中国期货行业兼并重组分析

3.5.1 期货行业兼并重组动机

3.5.2 期货行业兼并重组动向

(1)国外期货行业并购重组

(2)国内期货行业并购重组

3.5.3 期货行业兼并重组案例

(1)目标公司的选择

(2)兼并重组的实践过程

(3)重组后的文化融合

(4)对于兼并重组的思考

3.5.4 期货行业兼并重组趋势

(1)期货行业重组并购趋势

(2)期货行业并购机遇分析

(3)期货行业并购风险防范

第四章 中国期货行业产品扩容趋势与机会分析

4.1 中国期货品种变化及对市场的影响

4.1.1 近年来期货产品上市情况

4.1.2 各期货交易所期货交易品种

4.1.3 期货品种增加对市场成交额的影响

4.2 中国期货细分产品市场分析

4.2.1 中国期货市场产品结构分析

4.2.2 中国商品期货市场发展分析

(1)商品期货市场发展概况

(2)商品期货成交规模分析

(3)商品期货细分种类分析

1)农副产品期货

2)金属产品期货

3)能源产品期货

4)化工产品期货

4.2.3 中国金融期货市场发展分析

(1)沪深300股指期货

1)沪深300股指期货发展历程

2)沪深300股指期货成交规模

(2)5年期国债期货

1)5年期国债期货发展历程

2)5年期国债期货成交规模

4.3 中国商品期货产品扩容趋势分析

4.3.1 商品期货扩容潜力分析

4.3.2 商品期货扩容方向分析

4.3.3 商品期货新品种推出时间预测

4.3.4 商品期货新品种市场容量测算

(1)白银期货市场容量测算

1)白银期货近期成交规模

2)白银期货市场需求分析

3)白银期货成交规模测算

4)白银期货交易收入测算

(2)原油期货市场容量测算

1)原油期货市场需求分析

2)原油期货准备情况分析

3)原油期货推出时间预测

4)原油期货市场容量测算

4.4 中国金融期货期权产品扩容趋势分析

4.4.1 金融期货扩容潜力分析

4.4.2 金融期货扩容方向分析

4.4.3 金融期货新产品推出时间预测

4.4.4 金融期货新产品市场容量测算

(1)中证500指数期货市场容量测算

1)中证500指数成交额变化

2)中证500指数期货准备情况

3)中证500指数期货成交规模测算

(2)沪深300股指期权市场容量测算

1)国外期权交易市场发展现状分析

2)沪深300股指期权准备情况分析

3)沪深300股指期权推出时间预测

4)沪深300股指期权成交规模预测

第五章 中国期货行业盈利模式现状与拓展方向

5.1 国外期货行业多元化盈利模式分析

5.1.1 国外期货公司经营范围

(1)期货经纪业务

(2)期货结算业务

(3)资产管理业务

(4)自营业务

(5)咨询顾问业务

(6)融资服务业务

5.1.2 国外期货公司盈利渠道

5.1.3 国外大型期货公司盈利构成

(1)法国新际集团(Newedge)

(2)美国INTL FCStone

(3)台湾元大宝来期货

5.2 中国期货行业盈利模式现状分析

5.2.1 国内期货公司业务结构分析

5.2.2 国内期货公司收入来源分析

5.2.3 国内期货公司盈利结构分析

5.2.4 国内期货公司盈利模式问题

(1)利润来源单一化

(2)同质化竞争严重

(3)附加值较低

(4)产品差异化程度较小

5.2.5 行业拓展盈利模式的必要性

5.3 中国期货公司创新业务推动盈利多元化

5.3.1 业务创新是盈利模式拓展主要途径

5.3.2 投资咨询业务盈利模式与收入预测

(1)投资咨询业务的基本介绍

(2)投资咨询业务盈利模式探索

(3)投资咨询业务收入规模预测

5.3.3 境外经纪业务盈利模式与收入预测

(1)境外经纪业务的基本介绍

(2)境外经纪业务盈利模式分析

(3)境外经纪业务收入规模预测

5.3.4 资产管理业务盈利模式与收入预测

(1)资产管理业务的基本介绍

(2)资产管理业务盈利模式分析

(3)资产管理业务收入规模预测

第六章 中国期货公司创新业务运作模式与策略建议

6.1 投资咨询业务运作模式与策略建议

6.1.1 期货投资咨询业务范围分析

6.1.2 期货投资咨询业务开展情况

6.1.3 期货投资咨询业务机遇与挑战

(1)期货投资咨询业务机遇分析

(2)期货投资咨询业务挑战分析

6.1.4 券商开展投资咨询业务模式与启示

(1)组织架构

(2)业务流程

(3)研究特点

(4)研究成果转化机制

(5)新动向与新趋势

6.1.5 期货投资咨询业务具体操作问题与策略

(1)专业部门的设立及定位

(2)产品与服务的设计

(3)确定业务发展模式

(4)探索合适的收费模式

6.2 境外期货经纪业务运作模式与策略建议

6.2.1 境外期货市场基本概述

(1)境外期货交易规则

(2)境外期货品种介绍

6.2.2 中国境外期货经纪业务历史回顾

(1)境外期货经纪业务历史背景

(2)境外期货经纪业务经验教训

6.2.3 开展境外期货经纪业务的必要性

6.2.4 开展境外期货经纪业务的可行性

(1)国内期货市场法规制度研究

(2)国内期货市场发展环境分析

(3)国内期货公司发展实力分析

(4)国内期货从业人员素质分析

6.2.5 期货公司境外经纪业务准备情况

6.2.6 参与境外期货代理业务现有探索

6.2.7 境外期货经纪业务具体操作问题与建议

(1)代理主体与客体的认定与准入制度

(2)运营模式、业务流程与组织架构等问题

(3)风险管理与控制思路

(4)外汇制度补充

(5)技术支持问题

(6)交易习惯与监管措施

(7)法律风险纠纷解决机制

(8)人才培养与认证制度

6.3 资产管理业务运作模式与策略建议

6.3.1 中国发展期货资产管理业务的必要性

6.3.2 中国发展期货资产管理业务的可行性

6.3.3 中国期货业资产管理业务准备情况

6.3.4 中国期货公司资产管理业务的难点

6.3.5 国际期货业资产管理业务经验借鉴

(1)国际期货资产管理业务发展及原因

1)国际期货资产管理业务发展过程

2)国际期货资产管理业务发展原因

(2)欧美期货业资产管理业务经验借鉴

1)欧美期货业资产管理业务发展

2)欧美期货业资产管理运作模式

3)欧美期货业资产管理产品设计

4)欧美期货业资产管理风险管理

5)欧美期货业资产管理监管设置

(3)日本期货业资产管理业务经验借鉴

1)日本期货业资产管理业务发展

2)日本期货业资产管理运作模式

3)日本期货业资产管理产品设计

4)日本期货业资产管理监管设置

(4)台湾期货业资产管理业务经验借鉴

1)台湾期货业资产管理业务发展

2)台湾期货业资产管理运作模式

3)台湾期货业资产管理产品设计

4)台湾期货业资产管理风险管理

5)台湾期货业资产管理监管设置

(5)国际期货业资产管理业务经验借鉴

6.3.6 中国期货业资产管理业务发展模式

(1)期货公司资产管理业务运作模式

1)期货公司资产管理业务主要方式

2)期货公司资产管理业务组织形式

3)期货公司资产管理业务操作流程

(2)期货公司资产管理业务产品设计

1)期货公司资产管理产品设计的战略定位

2)期货公司资产管理产品设计的主要类型

3)期货公司资产管理产品投资计划

4)期货资产管理产品推广渠道

(3)期货公司资产管理实施方案设计

(4)期货公司资产管理业务风险控制

1)期货公司资产管理面临的主要风险

2)期货公司资产管理业务风险管理体系的构建

(5)期货公司资产管理业务监管设置

1)构建期货公司资产管理业务三级监管体系

2)证监会对期货公司资产管理业务的监管

3)期货业协会对期货公司资产管理业务的监管

4)期货交易所对期货公司资产管理业务的监管

第七章 中国期货行业IB业务模式及风险管理

7.1 期货IB业务简介

7.2 世界典型IB模式介绍

7.2.1 美国IB业务模式分析

7.2.2 英国IB业务模式分析

7.2.3 台湾IB业务模式分析

7.3 中国期货IB业务发展现状

7.3.1 我国券商IB制度

7.3.2 证券公司IB业务范围

7.3.3 证券公司IB业务流程

(1)IB业务基本要求

(2)IB业务开户操作流程

(3)IB业务出入金操作流程

(4)IB业务风险控制流程

7.3.4 券商IB业务经营情况分析

(1)获期货IB业务资格的券商

(2)券商期货IB业务发展情况

(3)券商系期货公司利润贡献情况

7.3.5 券商发展IB业务的瓶颈

7.3.6 券商IB业务发展趋势分析

7.4 中国期货IB业务风险及管理

7.4.1 证券公司IB业务风险来源

(1)证券合作模式产生的风险

(2)来自证券公司自身的风险

(3)来自投资咨询机构的风险

(4)来自投资者的风险

7.4.2 证券公司IB业务风险管理

(1)有效的风险管理与防范体系的建立

(2)证券公司制度层面的设计

第八章 中国期货行业未来商业模式与发展战略

8.1 国外期货行业商业模式分析与借鉴

8.1.1 国外期货行业结构分析

(1)美国期货行业结构分析

1)代理业务型中介机构

2)客户开发型中介机构

3)管理服务型中介机构

(2)其它国家期货行业结构

1)英国期货行业结构分析

2)日本期货行业结构分析

3)台湾期货行业结构分析

8.1.2 国外期货行业商业模式综述

(1)综合型模式特点及案例

1)商业模式主要特点

2)商业模式代表企业

(2)融资服务型模式特点与案例

1)商业模式主要特点

2)商业模式代表企业

(3)专业型模式特点与案例

1)商业模式主要特点

2)商业模式代表企业

(4)贸易型模式特点与案例

1)商业模式主要特点

2)商业模式代表企业

8.1.3 中国期货行业商业模式分析

(1)我国期货业构成中的问题

(2)中外期货行业运营模式比较

1)中国期货经纪业务运营模式

2)股指期货上市对运营模式的影响

3)中国期货行业运营模式的不足

8.2 中国期货行业未来商业模式与战略

8.2.1 期货公司发展定位

8.2.2 期货公司基本职能

8.2.3 期货公司未来商业模式

(1)综合类期货公司

(2)纯代理专业期货经纪公司

(3)新型期货投资基金管理公司

(4)专业期货投资咨询公司

8.2.4 期货公司未来发展战略

(1)期货公司战略方向的确定

(2)期货公司业务模式的选择

(3)期货公司经营策略的构建

(4)期货公司战略合作策略

1)与银行、信托公司合作

2)与私募基金合作

第九章 中国期货行业发展前景与投融资机会分析

9.1 中国期货行业发展趋势

9.1.1 期货品种发展趋势

9.1.2 期货行业法律法规

9.1.3 互联网金融下的期货行业

9.1.4 中国期货行业发展前景预测

(1)市场扩容新增佣金收入预测

(2)期货行业创新业务业绩预测

(3)期货行业营业收入规模预测

9.2 中国期货行业投资机会分析

9.2.1 期货行业投资机会分析

9.2.2 期货行业投资风险预警

9.3 中国期货行业融资机会分析

9.3.1 期货公司资金需求分析

9.3.2 期货公司增资扩股动向

9.3.3 期货公司引入资金方式

9.3.4 期货公司上市融资趋势

第十章 国内外领先期货公司经营情况与发展模式分析

10.1 国外领先期货公司经营情况与发展模式分析

10.1.1 法国新际集团(Newedge)

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.1.2 美国国际金融控股公司(INTL FCStone)

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.1.3 日本道拓期货株式会社(DOT)

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.1.4 台湾元大宝来期货

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.1.5 英国英仕曼集团(Man Group)

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.1.6 香港敦沛金融集团

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.1.7 美国摩根大通(JPM organ)

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.1.8 瑞士瑞银集团(UBS)

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.1.9 美国高盛集团(GS)

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.1.10 国外期货公司破产的启示

(1)REFCO破产的原因及启示

1)REFCO公司发展简介

2)REFCO公司破产原因

3)REFCO公司破产的启示

(2)曼氏公司破产的原因及启示

1)曼氏公司发展简介

2)曼氏公司破产原因

3)曼氏公司破产的启示

(3)对中国期货公司发展的借鉴意义

10.2 国内领先期货公司经营情况与发展模式分析

10.2.1 中国国际期货有限公司

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.2.2 永安期货股份有限公司

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.2.3 广发期货有限公司

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.2.4 国泰君安期货有限公司

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

(7)公司经营优劣势分析

10.2.5 中粮期货有限公司

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.2.6 中信期货有限公司

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.2.7 银河期货有限公司

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.2.8 华泰长城期货有限公司

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.2.9 海通期货有限公司

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

10.2.10 鲁证期货股份有限公司

(1)公司发展历程

(1)企业发展简况分析

(2)企业产品服务分析

(3)企业发展现状分析

(4)企业竞争优势分析

图表目录

图表1:期货商品主要品种分类

图表2:中国期货行业监管体系

图表3:中国期货行业监管制度体系

图表4:中美期货监管体制的差异分析

图表5:期货行业主要政策法规

图表6:2017-2020年燃料油产品期货的成交情况(单位:万手,亿元)

图表7:主要期货品种保证金比例调整情况(单位:%)

图表8:主要期货品种保证金比例调整情况(单位:%)

图表9:主要期货品种保证金比例调整情况(单位:%)

图表10:世界主要经济体经济形势简析

图表11:世界主要经济体宏观经济指标(单位:%)

图表12:2020年全球经济发展预测

图表13:2017-2020年中国GDP及其增长情况(单位:万亿元,%)

图表14:2020年我国宏观经济指标预测(单位:%)

图表15:2017-2020年全球期货期权交易量变化情况(单位:亿手)

图表详见报告正文······(GYSYL)

【简介】

中国报告网是观研天下集团旗下打造的业内资深行业分析报告、市场深度调研报告提供商与综合行业信息门户。《2020年中国期货行业分析报告-市场深度分析与发展前景研究》涵盖行业最新数据,市场热点,政策规划,竞争情报,市场前景预测,投资策略等内容。更辅以大量直观的图表帮助本行业企业准确把握行业发展态势、市场商机动向、正确制定企业竞争战略和投资策略。本报告依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,以及我中心对本行业的实地调研,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行市场调研分析。

它是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业进行投资不可或缺的重要工具。观研天下是国内知名的行业信息咨询机构,拥有资深的专家团队,多年来已经为上万家企业单位、咨询机构、金融机构、行业协会、个人投资者等提供了专业的行业分析报告,客户涵盖了华为、中国石油、中国电信、中国建筑、惠普、迪士尼等国内外行业领先企业,并得到了客户的广泛认可。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国家统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。本研究报告采用的行业分析方法包括波特五力模型分析法、SWOT分析法、PEST分析法,对行业进行全面的内外部环境分析,同时通过资深分析师对目前国家经济形势的走势以及市场发展趋势和当前行业热点分析,预测行业未来的发展方向、新兴热点、市场空间、技术趋势以及未来发展战略等。

更多好文每日分享,欢迎关注公众号