2016年,样本企业收入及利润规模继续保持大幅增长态势,行业盈利能力保持较高水平;收入实现质量较好。2017年一至三季度,医药流通样本企业资产规模进一步扩大,伴随“两票制”推行后行业集中度提高的趋势,作为行业龙头的样本企业经营活动现金净流出进一步扩大,经营效率和短期偿债能力有所下降,需关注经营规模扩大导致资金压力增大等因素对行业内企业信用水平的不利影响。

一、医药流通行业样本企业 2016 年整体财务运行情况

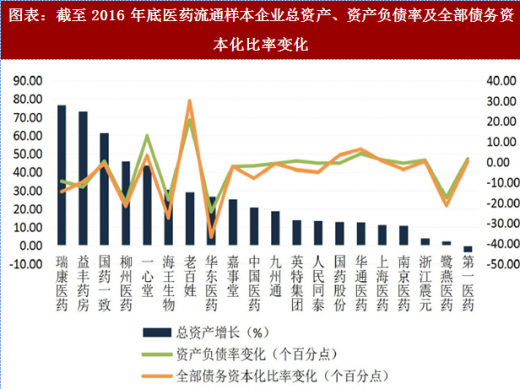

为方便研究,联合信用评级有限公司(以下简称“联合评级”)对医药流通行业上市企业进行了筛选,选取自 2015 年起,医药流通业务收入占营业收入比重 70%以上的 20 家企业,其中医药流通零售企业 4 家,医药流通批发企业 16 家。本报告以该 20 家上市公司作为样本,进行比较与分析。截至 2016 年底,受“两票制”政策推行影响,医药流通行业内多家企业发生定增并购及重大资产重组活动,导致样本企业整体总资产规模上升,而负债率下降。整体看,医药流通样本企业总资产分布差异较大,从 10~800 多亿不等;资产负债率分布于 30%~80%之间,中位在 60%左右。具体看来,上海医药以 827.43 亿元的总资产位居第一,资产负债率低于平均水平,为 55.48%;负债率最高的为南京医药,达 78.02%,其总资产为 139.62 亿元。

注:横轴按总资产由大到小排列

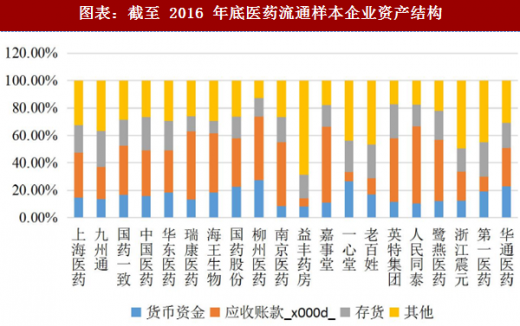

从资产结构看,货币资金、应收账款及存货是样本企业资产的主要构成部分,合计平均占比达 70%左右,符合流通企业对货币资金需求较大、主要通过应收应付周转及存货占比较大的特征;其中,应收账款占总资产比例最高的为人民同泰,达 56.28%;存货占比最高的为九州通,达 26.21%;货币资金占比最高的为柳州医药,达 27.35%。

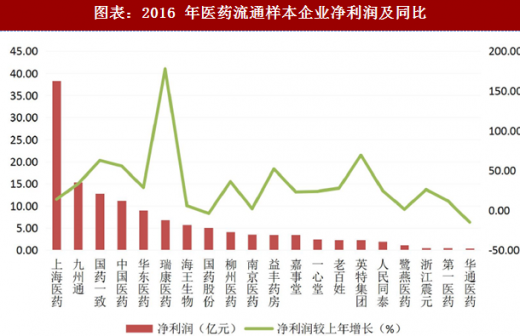

从利润规模来看,2016 年,全部样本企业净利润平均增长约 30%,其中增长最快的是瑞康医药,增长率到达 177.65%,净利润减少的为海王生物和华通医药,分别下降 3.79%和15.10%,其中华通医药净利润大幅下降主要系 2016 年其管理费用增长 18.67%所致。

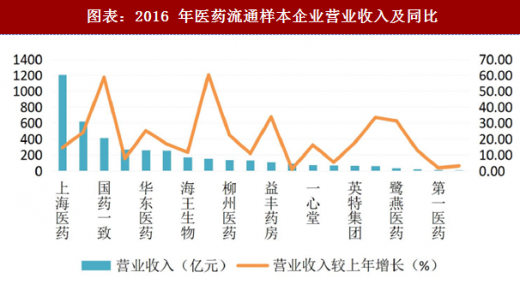

从收入规模来看,2016 年,全部样本企业的营业收入规模均有所增长,平均增长约 30%,其中增长最快的是国药股份,增长率到达 60.19%,增长最慢的是第一医药,增长率为 1.08%。

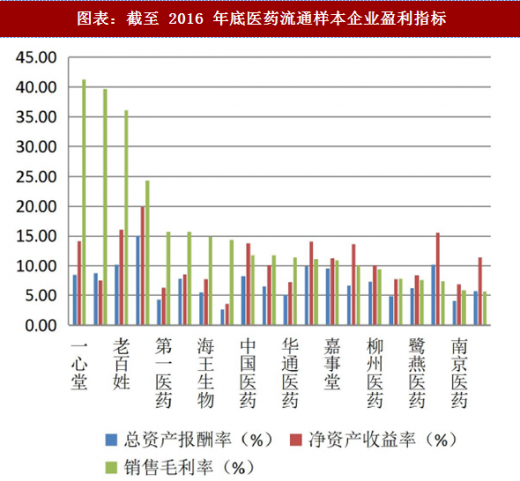

从主要盈利指标来看,医药零售企业销售毛利率要显著高于批发企业,其中医药零售企业平均毛利率为 31.97%,医药批发企业平均毛利率为 10.87%。销售毛利率前三名为一心堂(41.28%)、益丰药房(39.62%)和老百姓(36.06%),均为医药零售企业。样本企业总资产报酬率、净资产收益率及销售毛利率中枢水平分别为 7.00%、10.09%和 11.61%,整体看,行业盈利能力保持较高水平。

从现金流情况来看,20 家样本企业经营活动现金流入较上年均有所增长,平均增长约 20%,其中增长最快的是瑞康医药,增长率到达 64.25%,增长最慢的是第一医药,增长率为 0.43%。尽管现金流入增长较快,但由于 2016 年行业整体税费及用于并购的其他费用均有所增长,导致 2016 年行业经营现金流量净额整体呈现下降状态,平均减少 7%左右,其中下降规模最大的是海王生物,经营活动现金流净额由 2015 年的净流入 0.91 亿元转为净流出 14.97 亿元;其次为瑞康医药,由 2015 年净流出 4.66 亿元扩大为 2016 年的净流出 17.59 亿元,此外,鹭燕医药现金流净额由 2015 年的净流入 21.93 万元转为 2016 年净流出 1.28 亿元。

注:2016 年海王生物、瑞康医药及鹭燕医药现金流净额由净流入转为净流出,且变化幅度很大,相关变化率未在图中显示。

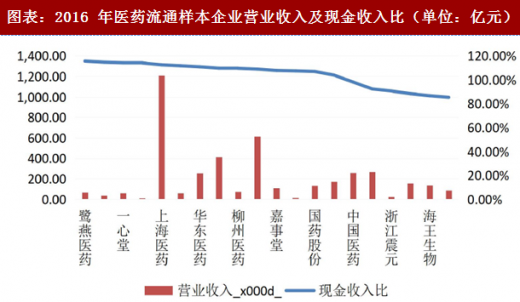

2016 年,样本企业收入实现质量较好,平均现金收入比为 108.37%,收入实现质量最高的为鹭燕医药,现金收入比达到 115.61%,收入实现质量最差的为人民同泰,现金收入比为 85.46%。此外,营业收入最高的上海医药(当年营业收入 1,207.65 亿元)现金收入比达 112.53%;营业收入最低的华通医药(营业收入 12.58 亿元)达 114.05%,收入质量与收入规模并无比例关系。

从经营效率看,2016 年医药批发和医药零售企业的经营效率较上年基本保持稳定。具体看来,批发企业存货周转快,而应收账款周转慢;零售企业则相反。其中,医药批发企业存货周转率中位水平为 7.75 次,应收账款周转率中位水平为 4.85 次;医药零售企业存货周转率中位水平为 4.92 次,应收账款周转率中位水平为 12.45 次。

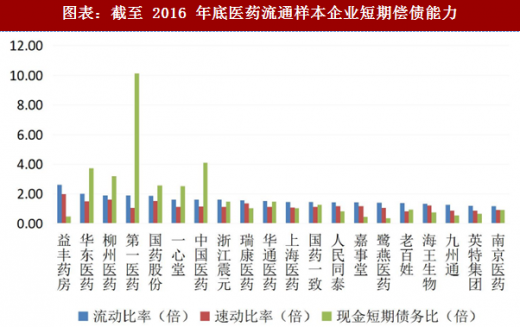

从短期偿债能力指标来看,样本企业流动比率、速动比率和现金短期债务比中位值分别为 1.49 倍、1.13 倍和 1.02 倍,短期偿债能力较强;其中,零售企业益丰药房的流动比率和速动比率均为最高,分别为 2.60 倍和 2.00 倍,主要系 2015 年益丰药房首发上市及 2016 年定增共计募资 21.34 亿元后使用闲置资金购买理财产品 16.08 亿元,流动性大幅提升所致;现金短期债务比最高的是第一医药,为 10.13 倍,主要是因为第一医药批发和零售业务占比较为均衡(批发占比 52.58%,零售占比 43.68%),对上游话语权较强,流动负债以应付账款为主(占比 81.63%)所致。

注:益丰药房 EBITDA 利息倍数为 928.53 倍,主要由于其 2015 年首发上市,负债率很低,利息支出很少,不具有可比性;第一医药因利息支出为 0,无法计算 EBITDA 利息倍数,相关指标在上图中未显示。

二、医药流通行业样本企业 2017 年一至三季度整体财务运行情况

受两票制推行后,导致行业集中度提高及行业仍保持较快增速影响,2017 年一至三季度医药流通样本企业资产规模进一步扩大,经营活动现金净流出进一步扩大,收入实现质量较好,经营效率和短期偿债能力有所下降。

2017 年三季度,受医药流通企业资产及权益规模持续扩张影响,样本企业经营规模同比进一步扩大,样本企业总资产同比增长约 28%;样本企业整体资产负债率及全部债务资本化比率中枢水平同比分别上升了 4.30 个百分点和下降了 5.50 个百分点。

从收入、利润规模来看,2017 年三季度,样本企业的营业收入平均增长 27.80%,净利润平均增长 39.07%。

从现金流状况来看,2017 年三季度,样本企业的经营活动现金流入同比平均增长 30.77%,经营活动现金流量净额同比平均减少 6.91%。从收入实现质量指标来看,样本企业收入质量中枢同比提升了 0.01 个百分点。

从样本企业主要盈利指标来看,除了净资产收益率中枢水平下降了 0.24 个百分点,总资产报酬率和销售毛利率中枢水平均有所提升,显示行业三季度相比去年同期运行情况较好。

从主要经营效率指标来看,样本企业应收账款周转率和存货周转率均值均有所下降,分别下降了 0.10 个百分点和 0.07 个百分点。

从短期偿债能力指标来看,样本企业流动比率和速动比率的中位数和均值同比下移。

观研天下发布的《2018年中国医药流通行业分析报告-市场运营态势与投资前景研究》内容严谨、数据翔实,更辅以大量直观的图表帮助本行业企业准确把握行业发展动向、市场前景、正确制定企业竞争战略和投资策略。本报告依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,以及我中心对本行业的实地调研,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行市场调研分析。

它是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业进行投资不可或缺的重要工具。观研天下是国内知名的行业信息咨询机构,拥有资深的专家团队,多年来已经为上万家企业单位、咨询机构、金融机构、行业协会、个人投资者等提供了专业的行业分析报告,客户涵盖了华为、中国石油、中国电信、中国医药流通、惠普、迪士尼等国内外行业领先企业,并得到了客户的广泛认可。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及医药流通交易所等,价格数据主要来自于各类市场监测数据库。本研究报告采用的行业分析方法包括波特五力模型分析法、SWOT分析法、医药流通T分析法,对行业进行全面的内外部环境分析,同时通过资深分析师对目前国家经济形势的走势以及市场发展趋势和当前行业热点分析,预测行业未来的发展方向、新兴热点、市场空间、技术趋势以及未来发展战略等。

【报告大纲】

第一章 2015-2017年中国医药流通行业发展概述

第一节 医药流通行业发展情况概述

一、医药流通行业相关定义

二、医药流通行业基本情况介绍

三、医药流通行业发展特点分析

第二节中国医药流通行业上下游产业链分析

一、产业链模型原理介绍

二、医药流通行业产业链条分析

三、中国医药流通行业产业链环节分析

1、上游产业

2、下游产业

第三节 中国医药流通行业生命周期分析

一、医药流通行业生命周期理论概述

二、医药流通行业所属的生命周期分析

第四节 医药流通行业经济指标分析

一、 医药流通行业的赢利性分析

二、 医药流通行业的经济周期分析

三、医药流通行业附加值的提升空间分析

第五节 国中医药流通行业进入壁垒分析

一、医药流通行业资金壁垒分析

二、医药流通行业技术壁垒分析

三、医药流通行业人才壁垒分析

四、医药流通行业品牌壁垒分析

五、医药流通行业其他壁垒分析

第二章 2015-2017年全球医药流通行业市场发展现状分析

第一节 全球医药流通行业发展历程回顾

第二节全球医药流通行业市场区域分布情况

第三节 亚洲医药流通行业地区市场分析

一、亚洲医药流通行业市场现状分析

二、亚洲医药流通行业市场规模与市场需求分析

三、亚洲医药流通行业市场前景分析

第四节 北美医药流通行业地区市场分析

一、北美医药流通行业市场现状分析

二、北美医药流通行业市场规模与市场需求分析

三、北美医药流通行业市场前景分析

第五节 欧盟医药流通行业地区市场分析

一、欧盟医药流通行业市场现状分析

二、欧盟医药流通行业市场规模与市场需求分析

三、欧盟医药流通行业市场前景分析

第六节 2018-2024年世界医药流通行业分布走势预测

第七节 2018-2024年全球医药流通行业市场规模预测

第三章 2015-2017年中国医药流通产业发展环境分析

第一节 我国宏观经济环境分析

一、中国GDP增长情况分析

二、工业经济发展形势分析

三、社会固定资产投资分析

四、全社会消费品零售总额

五、城乡居民收入增长分析

六、居民消费价格变化分析

七、对外贸易发展形势分析

第二节 中国医药流通行业政策环境分析

一、行业监管体制现状

二、行业主要政策法规

第三节 中国医药流通产业社会环境发展分析

一、人口环境分析

二、医药流通环境分析

三、文化环境分析

四、生态环境分析

五、消费观念分析

第四章 2015-2017年中国医药流通行业运行情况

第一节 中国医药流通行业发展状况情况介绍

一、行业发展历程回顾

二、行业创新情况分析

三、行业发展特点分析

第二节 中国医药流通行业市场规模分析

第三节 中国医药流通行业供应情况分析

第四节 中国医药流通行业需求情况分析

第五节 中国医药流通行业供需平衡分析

第六节 中国医药流通行业发展趋势分析

第五章 中国医药流通所属行业运行数据监测

第一节 中国医药流通所属行业总体规模分析

一、企业数量结构分析

二、行业资产规模分析

第二节 中国医药流通所属行业产销与费用分析

一、产成品分析

二、销售收入分析

三、负债分析

四、利润规模分析

五、产值分析

六、销售成本分析

七、销售费用分析

八、管理费用分析

九、财务费用分析

十、其他运营数据分析

第三节 中国医药流通所属行业财务指标分析

一、行业盈利能力分析

二、行业偿债能力分析

三、行业营运能力分析

四、行业发展能力分析

第六章 2015-2017年中国医药流通市场格局分析

第一节 中国医药流通行业竞争现状分析

一、中国医药流通行业竞争情况分析

二、中国医药流通行业主要品牌分析

第二节 中国医药流通行业集中度分析

一、中国医药流通行业市场集中度分析

二、中国医药流通行业企业集中度分析

第三节 中国医药流通行业存在的问题

第四节 中国医药流通行业解决问题的策略分析

第五节 中国医药流通行业竞争力分析

一、生产要素

二、需求条件

三、支援与相关产业

四、企业战略、结构与竞争状态

五、政府的作用

第七章 2015-2017年中国医药流通行业需求特点与价格走势分析

第一节 中国医药流通行业消费特点

第二节 中国医药流通行业消费偏好分析

一、需求偏好

二、价格偏好

三、品牌偏好

四、其他偏好

第二节 医药流通行业成本分析

第三节 医药流通行业价格影响因素分析

一、供需因素

二、成本因素

三、渠道因素

四、其他因素

第四节 中国医药流通行业价格现状分析

第五节 中国医药流通行业平均价格走势预测

一、中国医药流通行业价格影响因素

二、中国医药流通行业平均价格走势预测

三、中国医药流通行业平均价格增速预测

第八章 2015-2017年中国医药流通行业区域市场现状分析

第一节 中国医药流通行业区域市场规模分布

第二节 中国华东地医药流通市场分析

一、华东地区概述

二、华东地区经济环境分析

三、华东地区医药流通市场规模分析

四、华东地区医药流通市场规模预测

第三节 华中地区市场分析

一、华中地区概述

二、华中地区经济环境分析

三、华中地区医药流通市场规模分析

四、华中地区医药流通市场规模预测

第四节 华南地区市场分析

一、华南地区概述

二、华南地区经济环境分析

三、华南地区医药流通市场规模分析

第九章 2015-2017年中国医药流通行业竞争情况

第一节 中国医药流通行业竞争结构分析(波特五力模型)

一、现有企业间竞争

二、潜在进入者分析

三、替代品威胁分析

四、供应商议价能力

五、客户议价能力

第二节 中国医药流通行业SWOT分析

一、行业优势分析

二、行业劣势分析

三、行业机会分析

四、行业威胁分析

第三节 中国医药流通行业竞争环境分析(医药流通T)

一、政策环境

二、经济环境

三、社会环境

四、技术环境

第十章 医药流通行业企业分析(随数据更新有调整)

第一节 企业

一、企业概况

二、主营产品

三、运营情况

1、主要经济指标情况

2、企业盈利能力分析

3、企业偿债能力分析

4、企业运营能力分析

5、企业成长能力分析

四、公司优劣势分析

第二节 企业

一、企业概况

二、主营产品

三、运营情况

1、主要经济指标情况

2、企业盈利能力分析

3、企业偿债能力分析

4、企业运营能力分析

5、企业成长能力分析

四、公司优劣势分析

第三节 企业

一、企业概况

二、主营产品

三、运营情况

1、主要经济指标情况

2、企业盈利能力分析

3、企业偿债能力分析

4、企业运营能力分析

5、企业成长能力分析

四、公司优劣势分析

第四节 企业

一、企业概况

二、主营产品

三、运营情况

1、主要经济指标情况

2、企业盈利能力分析

3、企业偿债能力分析

4、企业运营能力分析

5、企业成长能力分析

四、公司优劣势分析

第五节 企业

一、企业概况

二、主营产品

三、运营情况

1、主要经济指标情况

2、企业盈利能力分析

3、企业偿债能力分析

4、企业运营能力分析

5、企业成长能力分析

四、公司优劣势分析

第十一章 2018-2024年中国医药流通行业发展前景分析与预测

第一节中国医药流通行业未来发展前景分析

一、医药流通行业国内投资环境分析

二、中国医药流通行业市场机会分析

三、中国医药流通行业投资增速预测

第二节中国医药流通行业未来发展趋势预测

第三节中国医药流通行业市场发展预测

一、中国医药流通行业市场规模预测

二、中国医药流通行业市场规模增速预测

三、中国医药流通行业产值规模预测

四、中国医药流通行业产值增速预测

五、中国医药流通行业供需情况预测

第四节中国医药流通行业盈利走势预测

一、中国医药流通行业毛利润同比增速预测

二、中国医药流通行业利润总额同比增速预测

第十二章 2018-2024年中国医药流通行业投资风险与营销分析

第一节 医药流通行业投资风险分析

一、医药流通行业政策风险分析

二、医药流通行业技术风险分析

三、医药流通行业竞争风险分析

四、医药流通行业其他风险分析

第二节 医药流通行业企业经营发展分析及建议

一、医药流通行业经营模式

二、医药流通行业销售模式

三、医药流通行业创新方向

第三节 医药流通行业应对策略

一、把握国家投资的契机

二、竞争性战略联盟的实施

三、企业自身应对策略

第十三章2018-2024年中国医药流通行业发展策略及投资建议

第一节 中国医药流通行业品牌战略分析

一、医药流通企业品牌的重要性

二、医药流通企业实施品牌战略的意义

三、医药流通企业品牌的现状分析

四、医药流通企业的品牌战略

五、医药流通品牌战略管理的策略

第二节中国医药流通行业市场的重点客户战略实施

一、实施重点客户战略的必要性

二、合理确立重点客户

三、对重点客户的营销策略

四、强化重点客户的管理

五、实施重点客户战略要重点解决的问题

第三节 中国医药流通行业战略综合规划分析

一、战略综合规划

二、技术开发战略

三、业务组合战略

四、区域战略规划

五、产业战略规划

六、营销品牌战略

七、竞争战略规划

第十四章 2018-2024年中国医药流通行业发展策略及投资建议

第一节中国医药流通行业产品策略分析

一、服务产品开发策略

二、市场细分策略

三、目标市场的选择

第二节 中国医药流通行业定价策略分析

第二节中国医药流通行业营销渠道策略

一、医药流通行业渠道选择策略

二、医药流通行业营销策略

第三节中国医药流通行业价格策略

第四节 观研天下行业分析师投资建议

一、中国医药流通行业重点投资区域分析

二、中国医药流通行业重点投资产品分析

图表详见正文(GYZQ)