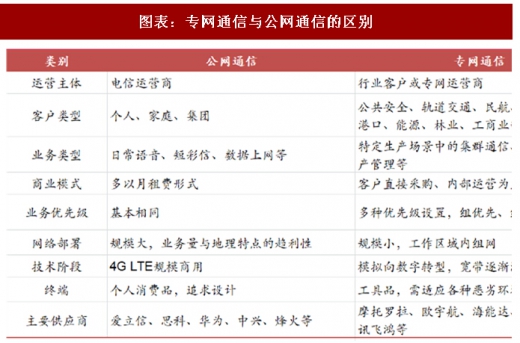

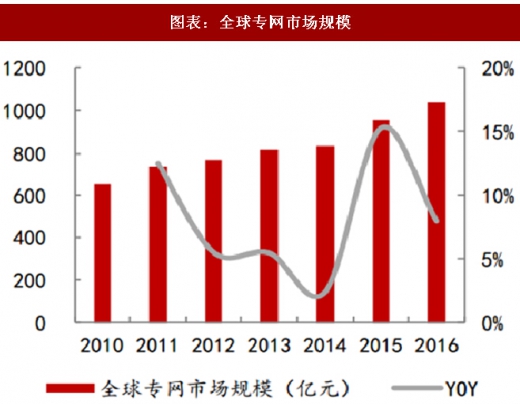

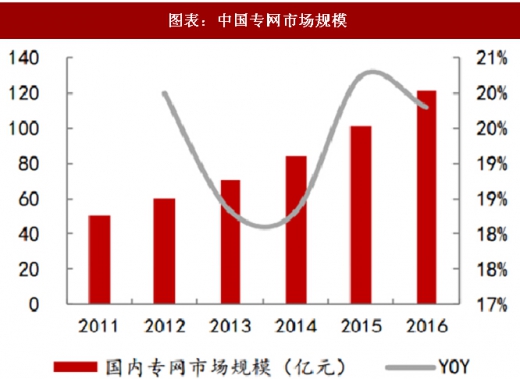

全球千亿专网市场,中国增速高于全球。根据IMS Research统计,2010 年至 2016 年全球专网市场保持稳定增长,年复合增长率达到 8%,截至 2016 年,全球专网市场已超 1000 亿元人民币。中国专网市场, 2011 年至 2016 年专网市场规模复合增长率约为 19%,2016 年市场规模已达到 121 亿元,同比增长约 19.8%。中国专网市场的增速高于全球市场增速,在全球市场的占比逐年提升,2016 年中国专网市场规模在全球市场的占比已达到 11.7%。

参考观研天下发布《2018年中国通信服务市场分析报告-行业深度调研与投资前景预测》

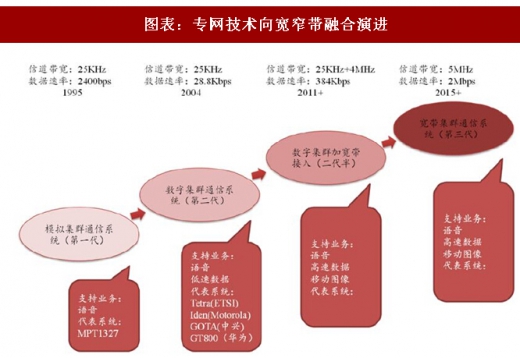

专网通信的上游主要是芯片、元器件以及其他原材料厂商,厂商之间的产品可替代性较强、市场竞争较为充分,议价能力一般。下游虽然很大一部分是政府、公用事业等较为集中的领域,但对于价格不敏感,更加注重产品品牌质量和服务。专网通信的设备及系统集成商在产业链中具备一定的话语权。从专网通信的细分市场来看,政府与公共安全占比最高。根据产业调研网数据,在 2015 年全球专网通信市场中,政府与公共安全、公用事业、工商也的占比分别为 43.0%、32.1%。24.9%。模转数、宽窄带融合是专网通信未来的发展方向。相比模拟通信,数字通信具有语音质量好、通信安全性高、频谱利用效率高。中、美、日出台相关政策对“模转数”进行了时间上的限制,保障模拟产品向数字产品过渡。模转数成为拉动专网通信市场增长的主要驱动力之一。

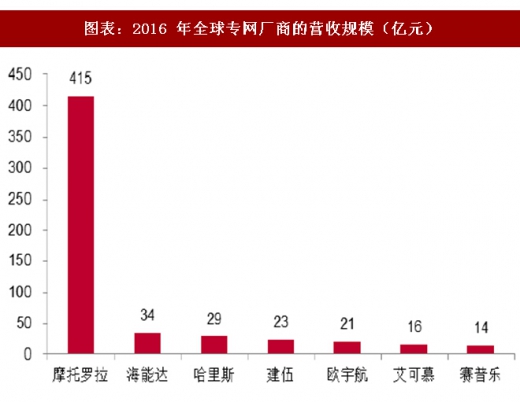

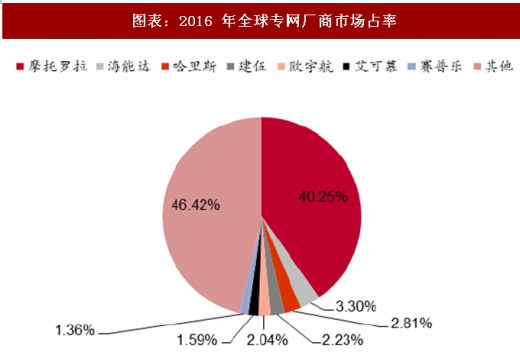

在专网通信厂商中,摩托罗拉占据了超过三分之一的市场份额,其次海能达、欧宇航、建伍处于第二梯队,摩托罗拉、海能达、哈里斯、建伍、欧宇航、艾可慕、赛普乐这7家主要专网厂商占据了54%的市场份额,市场集中度较高。其中,摩托罗拉的市占率为 40.25%,远高于其他 6 家,形成了“一超多强”的市场竞争格局。我们统计了近5年全球专网主要厂商营收情况发现:摩托罗拉、建伍、哈里斯、艾可慕等厂商的营收都出现了不同程度的下滑,只有海能达和赛普乐呈持续增长的态势。

2017年海能达完成对赛普乐收购,加速海外市场拓展。公司整体的竞争力不断提升。 宽窄带融合。传统的窄带集群是基于语音和低速率传输的通信系统,可以实现指挥调度、日常工作、应急通信等需求。但是随着社会的进步与技术的发展,各个下游应用领域在使用集群通信系统进行指挥调度的过程中,不仅需要支持语音传输,还要能够支持数据、图像、视频、定位等多种信息的传输,传统窄带集群系统的传输速率和带宽都无法满足要求,引入宽带通信技术就成为了必然的趋势。从中长期来看,我们判断未来专网通信将走向宽窄带融合,将带来数倍产值提升空间。我们建议重点关注海能达。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。