汽车金融是由消费者在购买汽车需要贷款时,可以直接向申请优惠的支付方式,可以按照自身的个性化需求,来选择不同的车型和不同的支付方法。对比银行,汽车金融是一种购车新选择。

目前,中国汽车消费信贷开始向专业化、规模化方向发展,有力地激活了汽车消费市场。

汽车金融是汽车行业利润的主要来源,从发达国家的情况来看,汽车后市场是成熟汽车市场的主要利润来源,汽车销售利润约占整个汽车产业链利润的20%,零部件供应利润约占20%,其他60%的利润是在服务领域中产生的。在国外汽车后市场不仅利润占比大,而且利润水平高,汽车后市场整体行业利润率可达40%至50%,可谓是汽车行业利润水平最高的领域之一。

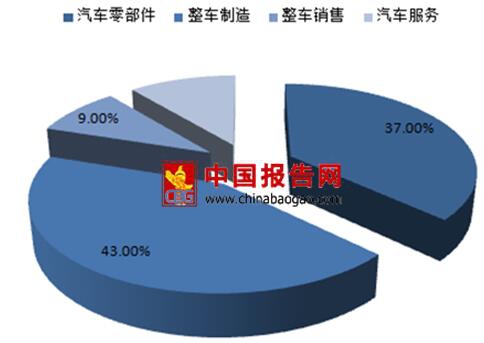

目前我国汽车产业利润主要集中在整车厂,整车制造和汽车零部件销售,利润占比合计80%,而汽车后市场的利润占比较少。随着政策和市场规律双重动力驱动,我国汽车行业的利润格局将重新分割,行业利润将向汽车后市场倾斜。作为汽车后市场的重要组成部分,汽车金融必将从中大幅受益。

成熟汽车产业链利润结构

我国汽车产业链利润结构

中国报告网发布的《2017-2022年中国汽车金融产业现状分析及未来前景分析报告》内容严谨、数据翔实,更辅以大量直观的图表帮助本行业企业准确把握行业发展动向、市场前景、正确制定企业竞争战略和投资策略。本报告依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,以及我中心对本行业的实地调研,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行市场调研分析。它是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业进行投资不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

第一章 汽车金融概述

1.1 汽车金融相关概念

1.1.1 汽车金融的定义

1.1.2 汽车金融的主体

1.1.3 汽车金融业务分类

1.2 汽车金融的主要功能和作用

1.2.1 平衡供需矛盾

1.2.2 具备乘数效应

1.2.3 提高生产企业和经销商资金运用效率

1.2.4 汽车金融对经济的推动作用

第二章 2014-2016年国际汽车金融分析

2.1 国际汽车金融发展状况

2.1.1 国际汽车金融的产生

2.1.2 世界各地汽车金融服务状况

2.1.3 国际汽车金融服务的发展趋势

2.1.4 国际汽车金融服务市场竞争主体

2.1.5 国外汽车金融发展的成功经验

2.2 世界汽车金融模式分析

2.2.1 美国汽车金融模式

2.2.2 德国汽车金融模式

2.2.3 日本汽车金融模式

2.2.4 美德日三国汽车金融特点

2.2.5 国际汽车金融模式的启示

2.3 美国汽车金融发展状况

2.3.1 美国汽车金融服务市场主体

2.3.2 美国汽车消费信贷的历史进程

2.3.3 美国汽车信贷市场发展动态

2.3.4 美国汽车金融存在的主要问题

第三章 2014-2016年中国汽车金融业发展环境分析

3.1 经济环境

3.1.1 世界经济形势分析

3.1.2 中国经济发展现状

3.1.3 经济结构转型分析

3.1.4 宏观经济发展走势

3.1.5 中国经济中长期走势

3.2 社会环境

3.2.1 中国人口增长特征

3.2.2 居民消费水平分析

3.2.3 社会融资规模

3.2.4 利率市场化改革

3.2.5 社会信用体系建设

3.3 政策环境

3.3.1 新《汽车贷款管理办法》的变化

3.3.2 政策助推汽车金融业发展

3.3.3 汽车金融服务机构监管分析

3.3.4 银监会强化汽车金融公司监管

3.3.5 建立汽车金融有限监管格局

3.3.6 中国汽车金融委员会介绍及其规则

3.3.7 二手车市场交易迎来利好

第四章 2014-2016年中国汽车金融业分析

4.1 中国汽车金融行业发展概况

4.1.1 行业发展历程

4.1.2 对汽车行业的影响

4.1.3 行业发展形势

4.1.4 驱动因素分析

4.2 2014-2016年中国汽车金融市场发展状况

4.2.1 市场发展现状

4.2.2 市场规模分析

4.2.3 产品渗透率分析

4.2.4 市场竞争情况

4.2.5 市场需求分析

4.2.6 市场发展格局

4.3 中国二手车金融市场分析

4.3.1 二手车市场发展现状

4.3.2 二手车金融需求分析

4.3.3 金融助力二手车消费

4.3.4 二手车金融业务模式

4.3.5 二手车金融现状分析

4.3.6 二手车金融市场格局

4.3.7 二手车金融制约因素

4.3.8 二手车金融发展展望

4.4 中国汽车批发金融发展分析

4.4.1 我国汽车行业经销商发展状况

4.4.2 中国汽车批发金融服务发展状况

4.4.3 汽车批发金融的实践案例分析

4.4.4 汽车批发融资发展展望

4.5 中国汽车消费金融发展分析

4.5.1 中国汽车消费金融主流产品

4.5.2 中国汽车消费金融发展格局

4.5.3 中国汽车消费金融发展模式

4.5.4 信用卡购车业务竞争状况

4.5.5 中国汽车消费金融存在问题

4.5.6 中国汽车消费金融发展建议

4.5.7 中国汽车消费金融发展趋势分析

4.6 汽车金融产业价值链分析

4.6.1 我国汽车产业价值链的构成

4.6.2 汽车金融公司业务在汽车产业价值链中的作用研析

4.6.3 在产业价值链中大力发展汽车金融服务的建议

4.7 2014-2016年中国汽车金融机构发展状况

4.7.1 汽车金融公司的发展模式

4.7.2 我国汽车金融公司发展现状

4.7.3 专业汽车金融机构的优势

4.7.4 汽车金融公司业务状况

4.7.5 汽车金融公司发展格局

4.7.6 汽车金融服务机构存在问题

4.7.7 汽车金融公司转型升级策略

4.8 中国汽车金融公司SWOT分析

4.8.1 优势(Strength)

4.8.2 劣势(Weakness)

4.8.3 机会(Opportunity)

4.8.4 威胁(Threat)

4.9 中国汽车金融业存在的问题

4.9.1 制约我国汽车金融服务的瓶颈

4.9.2 我国汽车金融业的突出问题

4.9.3 我国汽车金融公司发展的限制

4.10 我国汽车金融发展的对策建议

4.10.1 加大汽车金融产品创新力度

4.10.2 快速发展汽车金融的对策

4.10.3 中国汽车金融自主创新策略

第五章 2014-2016年汽车消费信贷市场分析

5.1 汽车消费信贷简介

5.1.1 贷款购车的条件和程序

5.1.2 汽车金融公司与银行汽车信贷比较

5.1.3 中外汽车信贷的差异分析

5.1.4 发展汽车消费信贷的必要性

5.2 中国汽车消费信贷市场综述

5.2.1 汽车消费信贷发展历程

5.2.2 汽车消费信贷基本发展情况

5.2.3 汽车消费信贷资产证券化

5.2.4 各大汽车金融公司信贷政策比较

5.3 2014-2016年中国汽车消费信贷市场运行状况

5.3.1 汽车消费信贷市场现状

5.3.2 汽车消费信贷市场格局

5.3.3 汽车消费信贷市场动态

5.3.4 互联网汽车金融相结合

5.4 中国汽车消费信贷市场调查分析

5.4.1 消费群体特征调查

5.4.2 车贷产品调查状况

5.4.3 消费群体信贷行为调查

5.4.4 市场消费趋势调查状况

5.5 中国汽车消费信贷模式分析

5.5.1 主要业务模式

5.5.2 模式优势分析

5.5.3 模式风险分析

5.5.4 运营模式趋势

5.6 中国汽车消费信贷市场存在的主要问题

5.6.1 国外汽车信贷对我国的影响

5.6.2 汽车消费信贷市场的突出问题

5.6.3 汽车消费信贷市场的制约因素

5.6.4 我国汽车消费信贷发展的障碍

5.7 中国汽车消费信贷市场的发展策略

5.7.1 我国汽车消费信贷市场发展的对策

5.7.2 我国汽车消费信贷产业链完善路径

5.7.3 打通我国汽车信贷渠道的对策

5.7.4 我国汽车信贷市场发展建议

5.7.5 推动汽车消费信贷发展的政策建议

5.7.6 我国汽车消费信贷风险防范与规避措施

5.8 中国汽车消费信贷市场前景展望

5.8.1 我国汽车消费信贷市场发展趋势

5.8.2 中国汽车消费信贷市场发展方向

第六章 2014-2016年汽车保险市场分析

6.1 世界汽车保险发展状况

6.1.1 汽车保险的特征与基本原则

6.1.2 国外汽车保险市场发展概况

6.1.3 美国汽车保险市场满意度调查

6.1.4 国际汽车保险业对中国的启示

6.1.5 欧美PAYD汽车保险对我国的启迪

6.2 中国汽车保险市场状况

6.2.1 产业链地位

6.2.2 车险费率改革的影响

6.2.3 车险市场发展的态势

6.2.4 大数据发展的影响

6.2.5 网购车险的发展

6.3 2014-2016年中国汽车保险行业的发展

6.3.1 行业规模现状

6.3.2 行业经营分析

6.3.3 企业战略联盟

6.3.4 销售渠道分析

6.3.5 行业政策动态

6.4 低碳经济下我国绿色车险业的发展

6.4.1 低碳经济的相关概述

6.4.2 我国绿色车险的发展状况

6.4.3 我国发展绿色车险的可行性

6.4.4 完善我国绿色车险的构想

6.5 2014-2016年中国部分地区汽车保险的发展

6.5.1 北京市

6.5.2 广东省

6.5.3 深圳市

6.5.4 浙江省

6.5.5 江苏省

6.6 保险公司与汽车金融公司比较分析

6.6.1 保险公司和汽车金融公司概况

6.6.2 保险公司在汽车保险业务上的优势

6.6.3 汽车金融公司在汽车保险上的优势

6.6.4 汽车金融公司将是汽车保险公司主要竞争对手

6.6.5 汽车保险公司应对汽车金融公司的对策

6.7 汽车保险市场问题与对策分析

6.7.1 行业发展不足

6.7.2 市场问题分析

6.7.3 行业乱象分析

6.7.4 主要发展对策

6.7.5 产业链发展战略

第七章 2014-2016年汽车融资租赁市场分析

7.1 汽车融资租赁简介

7.1.1 汽车融资租赁的定义

7.1.2 汽车融资租赁业务流程

7.1.3 汽车融资租赁的特征

7.1.4 汽车融资租赁的优势

7.1.5 汽车融资租赁和汽车消费信贷比较

7.2 汽车融资租赁业发展综述

7.2.1 行业发展历程

7.2.2 业务发展综述

7.2.3 主要经营模式

7.2.4 行业政策法规变革

7.2.5 中外业务发展比较

7.2.6 国外发展经验借鉴

7.3 2014-2016年中国汽车融资租赁市场运行状况分析

7.3.1 市场潜力分析

7.3.2 市场迅速扩容

7.3.3 市场竞争格局

7.3.4 市场发展潜力大

7.3.5 商业模式分析

7.3.6 产品和服务介绍

7.4 “营改增”后中国汽车融资租赁发展分析

7.4.1 主要运作模式

7.4.2 税务处理

7.4.3 业务案例分析

7.4.4 业务发展建议

7.5 我国汽车融资租赁信用风险控制分析

7.5.1 汽车融资租赁风险类型

7.5.2 风险控制体系存在的问题

7.5.3 信用风险控制策略

7.6 我国汽车融资租赁的问题与对策

7.6.1 汽车融资租赁发展存在的总体问题

7.6.2 汽车融资租赁公司面临残值挑战

7.6.3 汽车融资租赁行业发展的制约因素

7.6.4 我国汽车融资租赁业发展对策

7.6.5 汽车融资租赁公司规避风险的措施

第八章国际主要汽车金融公司经营状况

8.1 福特汽车信贷公司(FordMotorCreditCompanyLLC)

(1)企业概况

(2)主营产品概况

(3)公司运营情况

(4)公司优劣势分析

8.2 大众汽车金融服务股份公司(VolkswagenFinancialServicesAG)

(1)企业概况

(2)主营产品概况

(3)公司运营情况

(4)公司优劣势分析

8.3 联合汽车金融公司(通用汽车金融服务公司)

(1)企业概况

(2)主营产品概况

(3)公司运营情况

(4)公司优劣势分析

第九章 2014-2016年中国汽车金融服务主体状况

9.1 银行汽车金融服务

9.1.1 中国银行

9.1.2 华夏银行

9.1.3 交通银行

9.1.4 广发银行

9.1.5 中信银行

9.1.6 光大银行

9.1.7 平安银行

9.2 外资及合资汽车金融公司

9.2.1 上汽通用汽车金融有限责任公司

9.2.2 丰田汽车金融(中国)有限公司

9.2.3 奔驰汽车金融有限公司

9.2.4 沃尔沃汽车金融(中国)有限公司

9.2.5 东风标致雪铁龙汽车金融公司

9.2.6 东风日产汽车金融有限公司

9.2.7 菲亚特汽车金融有限责任公司

9.2.8 宝马汽车金融(中国)有限公司

9.2.9 北京现代汽车金融有限公司

9.2.10 瑞福德汽车金融有限公司

9.3 本土汽车金融公司

9.3.1 奇瑞徽银汽车金融有限公司

9.3.2 北京今日新概念工贸有限责任公司

9.3.3 三一汽车金融有限公司

9.3.4 重庆汽车金融有限公司

第十章 中国汽车金融投资及前景预测分析

10.1 汽车金融投资分析

10.1.1 汽车金融市场投资动态

10.1.2 汽车金融市场投资机会

10.1.3 汽车金融市场投资潜力

10.1.4 汽车金融公司投资新渠道

10.1.5 投资汽车金融公司的政策

10.1.6 汽车金融公司的经营风险

10.2 汽车金融公司融资渠道

10.2.1 中外汽车金融公司融资渠道介绍

10.2.2 中外汽车金融公司融资渠道比较分析

10.2.3 我国开启汽车金融债券渠道

10.2.4 中国汽车金融融资渠道发展存在的问题

10.2.5 拓宽汽车金融公司的融资渠道的建议

10.2.6 汽车金融公司融资新趋势解析

10.3 经销商的物流金融融资业务模式及风险分析

10.3.1 仓单质押模式及其风险分析

10.3.2 买方信贷模式及其风险分析

10.3.3 授信融资模式及其风险分析

10.3.4 三种业务模式的比较分析

10.4 汽车金融服务的盈利模式分析

10.4.1 国外汽车金融服务的盈利模式

10.4.2 我国汽车金融服务的盈利模式

10.4.3 我国汽车金融盈利模式存在的掣肘

10.4.4 国外汽车金融服务盈利模式的借鉴

10.5 汽车金融发展趋势分析

10.5.1 我国汽车金融发展的方向

10.5.2 汽车互联网金融发展展望

10.5.3 汽车金融公司的发展趋势

10.5.4 汽车消费信贷发展趋势

10.5.5 二三线市场发展契机

10.6 2017-2022年中国汽车金融业预测分析

10.6.1 中国汽车金融行业发展因素分析

10.6.2 2017-2022年中国汽车金融市场规模预测

附录

附录一:汽车贷款管理办法

附录二:汽车金融公司管理办法

附录三:关于促进汽车消费的意见

附录四:关于支持汽车企业代理保险业务专业化经营有关事项的通知

附录五:关于规范开展汽车金融业务的自律约定

附录六:关于促进二手车便利交易的若干意见

图表目录:

图表1 汽车金融公司与银行的比较

图表2 汽车金融业务范围

图表3 国外主要汽车金融服务公司介绍

图表4 汽车产业链中的利润分布情况

图表5 GMAC为通用和克莱斯勒提供的汽车信贷和租赁业务

图表6 美国汽车分期付款流程

图表7 德国汽车分期付款流程

图表8 日本汽车分期付款业务流程

图表9 年末人口数及其构成

图表10 2014-2016年全国居民人均可支配收入及其增长速度

图表11 全国居民人均消费支出及其构成

图表12 年末全部金融机构本外币存贷款余额及其增长速度

图表13 中国征信产业系统结构

图表14 2011-2022年中国汽车零售金融产品渗透率

图表15 2001-中国汽车信贷规模

图表16 我国汽车金融主要参与者和竞争现状

图表17 汽车消费金融主要竞争者优劣势比较

图表18 二手车月度交易量情况

图表19 2004-历年二手车月度交易量走势

图表20 2001-二手车季度交易量走势

(GYZX)

图表详见正文

特别说明:中国报告网所发行报告书中的信息和数据部分会随时间变化补充更新,报告发行年份对报告质量不会有任何影响,请放心查阅。